三季度高机市场出现了很多变化,比如头部租赁商官宣涨价、海外市场布局加速、头部主机厂利润大增等等。

那么,我们就分两篇文章分别分析一下三季度高机租赁市场和整机市场的相关数据,借以讨论四季度及明年高机市场的发展趋势。

市场保有量

三季度新机销量持续下跌 市场保有量低幅增长

出租率及租金价格继续齐跌 价格环比跌幅趋缓

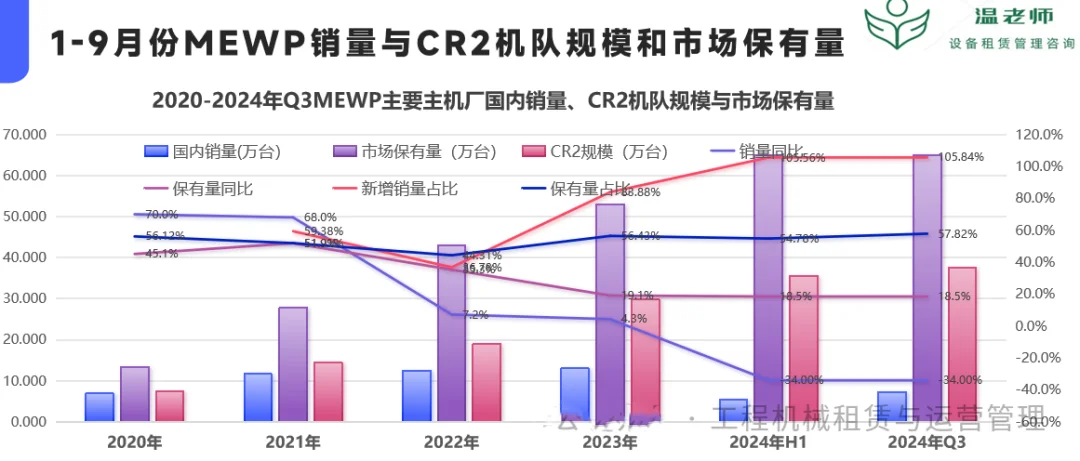

据工程机械协会数据:1-9月份,主要主机厂内销7.24万台,同比大跌34%。预计1-9月份,全部高机主机厂约10万台左右。

如果以IPAF23年保有量53万台计算,结合今年以来,越来愈多的旧设备流入海外市场,截至九月底,预计国内市场高机保有量62万左右,全年有望超65万台。

据CR2三季度财报数据:截至三季度,宏信建发机队规模达21.48万台,较上半年增加1万台,同增22.7%。而华铁应急机队规模达16.1万台,较上半年增加0.97万台,增幅超过宏信,同增38.8%。

1-9月份,CR2机队规模新增7.67万台(宏信3.68+华铁3.99),超过主要主机厂累计销量。一方面,即使国内高机租赁市场持续下行探底,CR2仍保持较高的机队规模增速,预计超一半新机被其采购;另一方面,CR2通过轻资产(转租)模式不断整合同业设备,保持机队扩张。

按IPAF数据,23年市场保有量53万台,CR2机队规模29.9万台,占比达56%;如果截至三季度市场保有量62万台的话,CR2国内机队规模约36.6万台(预计海外市场超一万台),占比达59%,预计全年CR2国内市场机队规模占比将超60%。

三季度新机销量持续大跌,CR2仍旧推动国内市场保有量20%增速增长。CR2机队规模不断提升,头部规模化效应持续加强。

租赁市场

三季度出租率及租金价格继续齐跌

租金价格跌幅有趋缓迹象

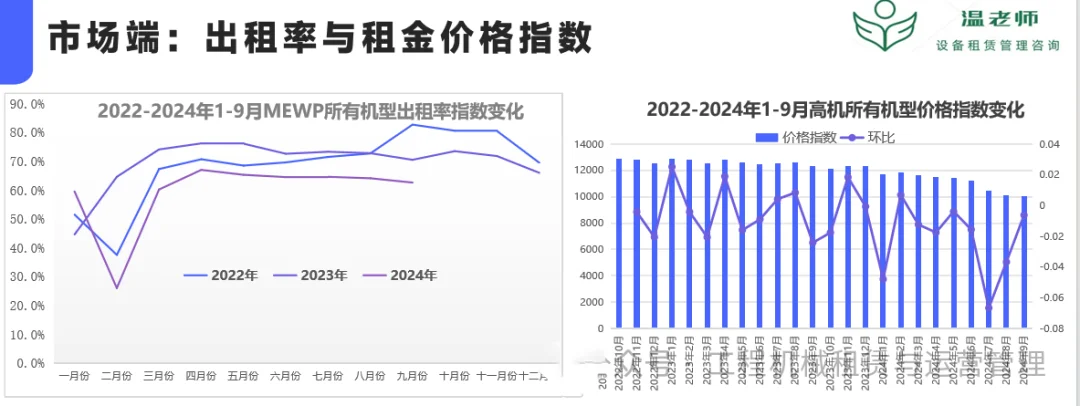

据工程机械协会数据:1-9月份,高机平均出租率指数同比下降14.5%;三季度,平均出租率指数较去年三季度下降了11.7%。同比跌幅收窄。

7月份,所有机型平均出租率同比下降11.9%,其中26-28米机械跌幅最大18.2%;8月份,同比下降11.9%,40米以上降幅16.5%;9月份,同比下降11.7%,除40m以上机型略有上升外,同比降幅超过15%的有8~12m、20~24m、26~28m和30~35m等4个机型,其中26~28m降幅最大,达到19.2%。

1-9月份,所有机型租金价格指数以环比2.2%幅度震荡下滑,环比累计下滑了20%,这意味着截至9月底高机平均租金价格,仅为去年底的八成左右。

7月份,租金价格指数环比下跌6.6%;8月份环比下跌3.67%;9月份环比下跌0.62%,9月份环比止跌。

三季度出租率及租金价格依然齐跌,出租率同比跌幅略有收窄,但租金价格环比跌幅仍然探底,不过九月份环比有止跌迹象。

总体来看,三季度高机租赁市场仍持续下行探底,不同机型出租率及租金价格呈现结构性下滑,对连锁型中大租赁商的门店机队配置及运营管理水平提出了更大的挑战。

租赁商经营

规模化驱动日趋乏力 今年营收同比趋缓

三季度净利润及ROE同比大跌

价格调整势在必行

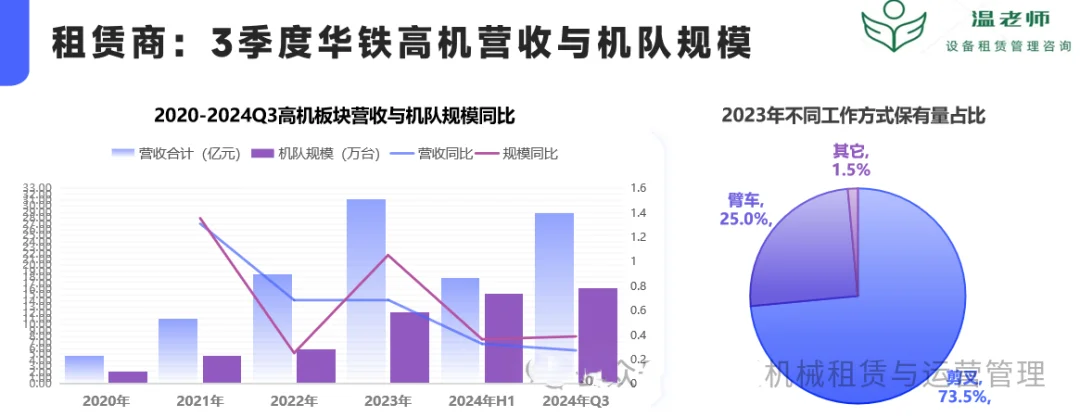

据华铁应急三季度财报(宏信港股上市未披露三季度财务数据):三季度营收37.25亿元,同增16%,而一季度和上半年营收同比分别为31%和22%,呈现逐步下滑趋势。

从其高机业务板块看:23年机队规模达12.11万台,同增105%,而高机营收仅同增69%;24年3季度机队规模16.1万台,同增39%,而高机营收同增27%。

显然,CR2依靠机队规模化扩张驱动营收增长日趋乏力。

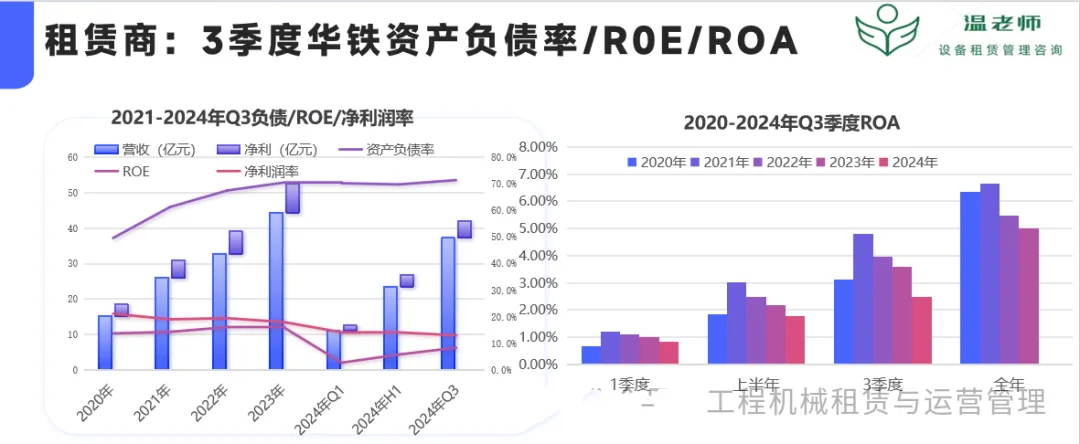

三季度,华铁净利润4.87亿元,同比大跌13.4%。一季度和上半年净利润同比分别为11.6%和3.03%,增幅大幅下滑。三季度,净利润率13.62%,较去年同期减少4.77pct,较去年底减少5.29pct。

对于净利润同比大幅下跌,华铁应急财报解释是“受整体市场行情的影响,部分设备品类租金单价、出租率有所下滑,以及由于规模化扩张导致融资等费用增长所致。”

从其三季度毛利率(不受费用变化影响)看,毛利率仅为43%,较去年同期减少3.62pct,较去年底减少3.5pct。显然,租金价格与出租率持续齐跌,导致其营收规模趋缓,设备折旧成本加大而造成毛利率以及净利润率下降。

净资产收益率ROE更能直观地看到其三季度经营质量下滑,三季度,资产负债率71.4%,略高于去年同期,而净资产收益率8.4%,较去年同期减少了3.1pct。

从现金流数据看,三季度加大了债权收款力度,经营性现金净增加值17.1亿元,同比大增37.7%。不过,三季度应收账款周转天数281天,较去年同期增加19天,账龄微增。

通过华铁应急三季度经营数据观察高机租赁商经营情况看,由于三季度整体市场依然持续下行探底,租金价格及出租率仍保持结构化齐跌趋势,导致租赁商毛利率及净利润均大幅下跌,净资产收益率下滑,大型租赁商依靠规模化驱动业绩增长日趋乏力。

同时,租赁商加大债务催收力度,以缓解现金流压力,努力维持“血液循环,活下去”!

从以上数据分析,也不难理解华铁应急九月底官宣租金指导价上调10%的真实动机了!

租赁商发展趋势

国内网点布局遭遇瓶颈 加速拓展海外市场

稳步推动轻资产整合 新品类租赁产品面临挑战

趋势一:加速拓展海外市场 对冲国内市场下行风险 打通海外二手设备流通

据CR2公告:宏信建发国内网点由20年的207个,23年拓展至490个,3年间CAGR33%。而今年上半年仅增加25个,三季度增加4个,达519个。

显然,23年后宏信建发已基本完成国内网点布局,国内市场发展空间遭遇瓶颈,亟需拓展海外市场以保持规模化增长。

今年以来,宏信建发海外市场拓展速度惊人!截至23年底,宏信建发海外网点4个;今年一季度增至8个;上半年增至35个,门店由东南亚拓展至中东市场,海外员工400人,拥有4000台设备,资产总额超10亿,实现0.73亿营收。三季度增至44家,海外资产管理规模原值已超过人民币27亿元,且自2024年8月起已实现海外业务单月盈利。

而19年开始布局高机租赁市场的华铁应急,国内网点由20年60个,23年拓展至274个,增长了四倍以上。今年上半年增至330个,三季度增至347个。

显然,截至三季度,华铁国内网点数量较宏信少172个,其国内市场仍有一定增长空间。

结合三季度交接办理大股东易主事宜(已改名海南华铁)的影响,华铁拓展海外市场速度较宏信建发慢得多,三季度仅有韩国门店开业,预计明年会大力拓展海外市场。

趋势二:利用市场出清时机 轻资产模式整合同业 保持规模增速 提升竞争力

上半年,CR2轻资产(转租+合作)模式达9.6万台。占全部机队数量27%;三季度,华铁轻资产超6万台,占比达37.3%。

并且,三季度华铁轻资产新增2.4万台,比机队规模新增0.97万台多出1.43万台,说明其通过加快处置自购老旧或出租率低的设备,增加轻资产设备的经营策略进行资产置换,以保持其规模化发展增速,提升竞争力,降低自购杠杆风险。

趋势三:拓展新品类租赁产品遭遇挑战

三季度,华铁应急叉车数量突破700台,已布局福州/昆明/重庆等6个多品类产品租赁门店。宏信建发也在积极布局叉车、挖掘机、矿机、起重机等租赁新品类产品市场。

但是,较尚未走完一个完整发展周期的高机市场,其它工程机械产品的租赁市场成熟度更高,市场格局更稳定,集中度低,碎片化程度更高。

以叉车租赁市场为例,据工程机械协会数据,截至23年底叉车市场保有量约为430万。租赁市场参与者大部分是碎片化的中小租赁商,即便是深耕叉车租赁行业多年的佛朗斯的机队规模也仅有5万多台,保有量占比不足1.2%。

显然,对于CR2来说,拓展叉车租赁市场的挑战远大于高机市场。这点从三季度,华铁应急叉车规模仅增加200台就可见端倪。

而拓展挖掘机、矿机和起重设备等租赁产品面临的挑战不仅仅是租赁市场成熟度更高,更大的困难在于“湿租”管理。如何高效管理好操作手,是这些年来工程机械租赁行业最大的管理痛点,

可以说,对于规模化经营发展的大型租赁商来说,“湿租是一座难以跨越的险峰”!

事实上,12年后远东宏信就开始不断摸索尝试不同的工程机械产品经营性租赁,但均未实现规模化发展。从这个角度说,是高机产品属性以及国内空白市场成就了宏信建发。

简言之,高机租赁商拓展新品类租赁面临着巨大的挑战。当然,碎片化程度高的细分市场,也蕴含着诸多市场商机及巨大的发展空间。

注:因为我知识储备有限,华铁应急跨界算力租赁(新签合同累计20.18亿元,设备交付超6亿元)就不深入讨论了。

我们将在下篇系列文章,继续讨论三季度高机整机市场,高机主机厂的经营情况以及发展趋势,敬请关注!

期待你的精彩评论