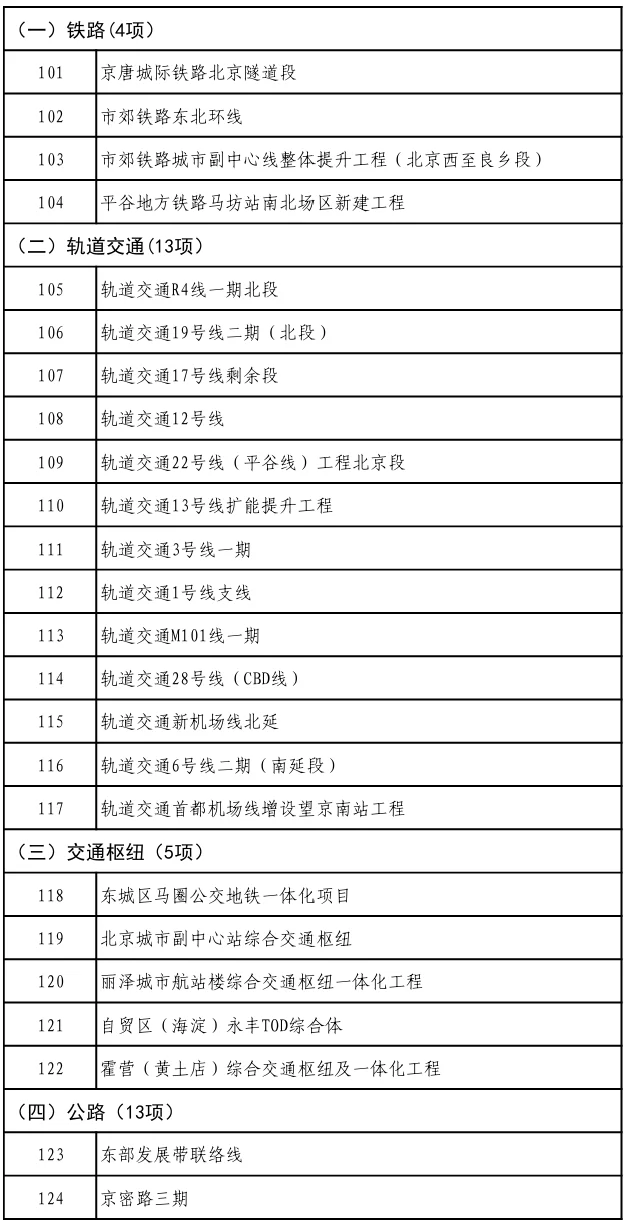

在刚刚结束的2019年全球工程机械产业大会上,主办方中国工程机械工业协会发布了2018年度全球产业前20并购案榜单(见图1)。2018年的并购交易在金额和数量上延续了上一年的并购热潮,而在交易领域上出现了明显的方向变化。

图1:2018全球工程机械并购案榜单(来源:中国工程机械工业协会会刊)

回顾2017年全球工程机械行业的大型并购案,我们看到更多的是产品与渠道的深度整合。比如法亚集团收购戴纳派克、特雷克斯宣布出售旗下物料搬运及港口解决方案事业部等。2017年度的行业并购交易动因主要体现为:

(1)迅速在某一市场或领域获得成熟的品牌和渠道竞争优势;

(2)通过收购跨入新的行业,实施多元化战略,分散投资风险;

(3)甩掉包袱或非核心业务,集中资源聚焦主业发展等。

行业企业的每一次并购,都意味着行业的格局将发生变化。2018年的前20大并购交易体现出工程机械行业进一步加速深化整合态势的同时,与上一年度相比,服务化转型升级和技术驱动的发展趋势也愈发明显。在前20大并购中,与服务化转型相关的租赁服务并购案就有5例,电气化相关2例,数字化和自动化技术各有1例。

1、服务化转型势在必行,租赁服务成为新风口

面对增量市场空间趋窄,制造成本上涨,行业周期波动的多重压力的市场环境,自上世纪90年代起以卡特彼勒等欧美龙头为代表的装备制造型企业就开始了服务化转型的历程。在2019年投资者会议上,卡特彼勒公布2018年服务板块收入180亿美元(不含金融业务),占总收入的32.7%,并宣布2026年其服务收入将在2016年140亿美元的基础上翻番达到280亿美元。除了传统的以配件为主的后市场服务收入以外,租赁、二手、数字化等服务业务逐渐成为利润增长的重要引擎。综合化的服务产品也能进一步增强客户粘性、提升客户体验和提高设备全生命周期使用效率(详见博厚汇文章《卡特彼勒租赁服务: 一个赋能式的厂商租赁体系》)。

2018年榜单中,北美第一大独立租赁服务商联合租赁在北美市场的两起并购案,分别占据了榜单的第一位(蓝线Blueline)和第六位(Western One),足见北美租赁市场仍然在持续加速整合。无独有偶,欧洲市场上的独立租赁服务龙头企业Loxam也在2018年进行了高空作业设备租赁的并购,通过收购意大利租赁公司Nove扩充其在欧洲其他区域的业务范围。

欧美两大独立租赁服务商在2018年的并购交易都延续了各自长期坚持的增长战略,利用并购实现快速扩张和行业整合。Loxam把并购作为其外生式增长的主要举措,通过在欧洲市场的补强型并购或战略收购,或低谷期的机会型并购,增加现有市场的网络覆盖、进入新的区域,或某类专业设备的租赁市场(见图2)。

图2:Loxam长期战略(来源:Loxam官网)

联合租赁在过去的20年间成交了近300起并购交易,形成了一套成熟的并购战略(详见博厚汇文章《解密United Rentals(3):并购整合中低垂的果实和致命的陷阱》)。并购交易需要从战略目标、财务结果和企业文化协同三方面综合因素考量,判断此并购交易能否为顾客创造价值,同时为股东提供具有吸引力的回报(见图3)。2018年并购榜单排名第一的蓝线租赁公司(Blueline)收购案为联合租赁补充了114个北美区域网点,刷新了其原有机队的机龄(从平均46.3月下降到45.7月),并且预计将通过成本压缩和交叉销售收入增长带来正向财务结果。

图3:联合租赁的并购战略(来源:United Rentals官网)

从并购交易主体看,除独立服务商外,制造型厂商也开始深度布局租赁服务市场。中联重科收购了德国塔式起重机制造与租赁服务一体化企业威尔伯特,开启了其对专用设备“定制化制造+租赁服务”在海外的布局。日立建机则通过收购美国高空作业租赁服务商ACME的少数股东权益,利用ACME现有渠道拓展日立建机土石方设备在美国的租赁业务开拓。

从并购交易区域看,全球前20榜单中的5起租赁相关并购均集中在北美和欧洲市场。欧美租赁行业已进入成熟阶段,龙头企业的壁垒优势已初步形成,北美前十大企业集中度可达30%,联合租赁在收购美国第8大租赁服务商蓝线租赁前的市场占有率已达到15%。租赁服务商的壮大同时推动了存量经济的快速发展,也加速了终端客户从购买到租赁的习惯变迁。

中国的租赁服务市场相较于欧美的成熟市场,还处于以个人机主为主体的极度分散的阶段。中国工程机械设备市场保有量1000万台,被500万名个人机主分散持有。以平均20万租金收入/每台计算,2万亿的中国工程机械租赁市场规模,还没有任何一家具有行业整合能力的租赁服务商存在,与此同时,与设备配套的后市场服务也极度碎片化(见图4)。

图4:中国工程机械大象兔子蚂蚁的格局(来源:薛小平公众号)

正因如此,内外资制造厂商开始探索中国租赁服务市场,把它视为当前存量市场下快速提升市场占有率、获取后市场服务收入的重要手段。与此同时,一些独立租赁服务商认为目前极度分散的租赁市场业态是孕育社会化资源共享平台的机会,或进行区域化/专业化并购交易的时机。可以预见,随着产业下行周期来临,租赁服务在中国将成为制造厂商服务化转型历程中的必争之地。

2、技术变革的“三化”趋势已进入应用阶段

从2018年的行业并购榜单可以看到,工程机械行业在工业4.0概念下的电气化、自动化和数字化三大领域已经逐步进入应用阶段。榜单中第四和第五的两大年度并购案都属于电气化领域,排位第四的交易是康明斯收购了硅谷高新企业EDI,EDI是商用混动及纯电动总成的全球领导者。在此前的法国Intermat展会上,康明斯已展示了适用于通用工程机械设备的电动动力系统,此次并购将加速康明斯在电动动力领域布局。

排名第五的德纳与TM4的合资,将为乘用车、商用车、非公路车辆,以及工业和固定设备等几大类客户提供更加丰富多样的拱洞动力及电动车辆解决方案。

在自动化领域,斗山机械投资了自动驾驶初创公司PoteNit,是斗山机械Infracore创投的首笔初创投资项目。在此之前斗山已与PoteNit合作开发了针对物流行业的无人驾驶自动化技术,未来计划将此技术拓展至工程机械行业的其他细分领域。

虽然在并购榜单中只列举了一例丹佛斯收购数字化位移技术的并购交易,但数字化技术在工程机械行业的重要性已经不言而喻。各个厂商都在用不同的路径和方式探索其数字化战略,把它视为未来10年最核心的竞争战略之一。市场是已经涌现了多形态的数字化应用,从最基础的设备连接与通讯、到数据共享平台架构、到终端用户的接口与应用程序等等的工业互联网应用。行业内也有不少第三方独立服务商在尝试着从其他维度切入数字化服务领域。

对比全球工程机械市场,国内企业在产业技术创新上已具备相应的竞争力。在数字化领域,由三一重工孵化的树根互联(RootClould)因为成为进入Gartner工业互联网魔力象限(见图5)的中国企业而受到全球关注。在上周刚结束的BICES北京展上,柳工以新技术、智能、环保、创新为亮点,推出了首款商用5G全程无人驾驶装载机(见图6),以及3款纯电动的工程机械设备。

图5:Gartner 2019工业互联网IIoT魔力象限(来源:网络资料)

图6:柳工首款商用5G全程无人驾驶装载机(来源:柳工公众号)

3、从“增量”到“增质”的改变

无论是服务化转型路径,还是技术革新的方向,产业发展的趋势一直是以客户需求为转移。中国工程机械行业已经成功的走过了20年的粗放型高速增长的国产替代阶段,下一阶段的发展重在“增质” 而非“增量”,要实现可持续的盈利性增长。制造企业在不断提升自身运营效率和研发能力的同时,需要通过对客户需求的精准洞察,提供多元化的增值服务,从而实现客户总拥有成本的降低和使用效率的提高。(来源:博厚汇)

期待你的精彩评论