在2023年度,泰国农业机械行业遭遇了市场萎缩,主要原因包括年初阶段农业产出的下滑及家庭负债比率的上升。上述因素共同作用下,不仅抑制了区域内的消费需求,还导致金融机构在处理农业机械分期付款申请时采取了更为严格的审查标准。展望2024至2026年间,随着气候模式向La Niña转变及降水水平的提升,预期该市场将逐步复苏,年增长率有望恢复至3.0%-4.0%,这将进一步促进可耕种土地面积的扩展。除此之外,农业机械销售的增长还将得益于泰国政府对于现代农业技术发展的积极扶持政策,旨在应对人口老龄化趋势下农业领域劳动力供应不足的现状,以及推动生产技术革新与现代化的法规调整。

泰国农业机械市场

由于气候条件的改善,种植面积的扩大,整体经济增长提高了消费能力,以及主要海外市场(特别是欧盟)环境法规的变化,这将鼓励更多地使用现代农业机械,因此,该行业可以期待在未来三年改善条件。因此,泰国国内销售和出口都将增加,对制造商和分销商的收入产生积极影响。

拖拉机制造商

对现代科技农业机械的更大需求将推动收入增长。出口收入也将增加,尤其是中小型车型的销售收入,泰国是这些车型的主要区域供应国。

其他类型农业机械的制造商

需求增长将随着种植面积的扩大和总体农业产出的增加而增长,但由于进口增加和主要拖拉机制造商转向生产更广泛的机械,包括动力播种机、耕作设备、水稻收割机和联合收割机,竞争趋于加剧。这将对制造商的收入造成下行压力,其中大多数是中小企业。

农机经销商(包括进口商)

泰国国内市场前景的改善将提高经销商的收入,尽管不同品牌的经销商可能面临明显不同的市场状况。因此,那些受欢迎的主要泰国品牌和进口品牌以及高科技机械的分销将获得比市场平均水平更高的增长率。

农业机械行业现状

农业机械的一般类别描述了在农业环境中用作人类和动物劳动力替代品的设备和机械,从而降低了成本并减少了用于管理牲畜和作物的时间。农业机械的使用还有助于保持和提高农产品的产量,因此在提高农业和农产品加工部门的生产力方面起着核心作用。农业机械可分为五大类,如下所示。

拖拉机及其零件

这些是有动力的机器,用来开垦农田,作为牵引或牵引的动力来源,并作为其他机械的基础。后者可包括分蘖机、作物保护设备和水稻收割机,或者,发动机的动力可用于驱动泵或发电机。泰国使用的拖拉机可分为两类:

两轮驱动拖拉机、手扶拖拉机或动力分蘖机,它们适用于需要更仔细注意的较小区域;

四轮驱动拖拉机,或输出功率至少为40马力的拖拉机,通常用于犁地和耙地,牵引其他设备,或需要进行大规模种植和土地管理活动时。

耕作和种植设备及配件

本类机械用于准备种植用地。这一组又可进一步分为用于初耕的机械,包括犁板犁、圆盘犁、深耕机和犁头机,以及用于播种的最后准备土壤的设备,如圆盘耙、齿耙、土地压路机、耙子、旋耕机和浮筒。此外,这一组还包括用于种植种子和植物其他部分(如鳞茎、块茎、插枝和幼苗)的机械,如间距钻、水稻、马铃薯和甘蔗播种机、肥料破碎机和其他用于类似农业应用的机械。

作物保护设备和部件:

这些是用于保护和促进作物生长的省力设备。这一组包括两个子类别,即手动和电动泵,电动和非电动喷雾器和喷头以及在泵和喷雾器中使用的其他部件。

收割设备和部件

这些设备取代了传统上收割农作物所需的人力。例子包括联合收割机、甘蔗收割机、豆类和玉米收割机、秸秆和饲料打捆机、块根收割机、割草机和刷切机、气动升降机和输送机,以及这些设备的部件。

其他农业机械可分为三大类

作物加工设备,包括脱壳机、碾磨机、分级机和烘干机;

家畜机械,例如挤奶机、家禽设备、孵化机、食物搅拌机及喂食机;

用于运输农产品的具有运输或者载货能力的拖车、运输车。

泰国的地形和气候条件有利于农业发展,促使其耕地面积持续扩大。目前,泰国的农产品不仅满足国内需求,还大量出口。然而,从事农业的人口比例逐渐下降,特别是年轻人的数量减少(见图1),这一趋势促进了农业机械化进程。尽管如此,泰国仍高度依赖进口农业机械,这些进口设备占国内市场份额的29%。

自1963年第一个国民经济和社会发展计划实施以来,泰国致力于发展本土农业机械制造业。截至2022年,泰国在全球农业机械出口市场的份额从2003年的0.4%增长至1.5%,成为全球第21大出口国。但与德国(14.5%)、中国(11.1%)、美国(9.5%)、墨西哥(6.5%)及日本(5.5%)等主要出口国相比,泰国在全球市场上的地位仍然有限(见图2)。此外,泰国是全球第20大农业机械进口国,占全球进口总额的1.2%。

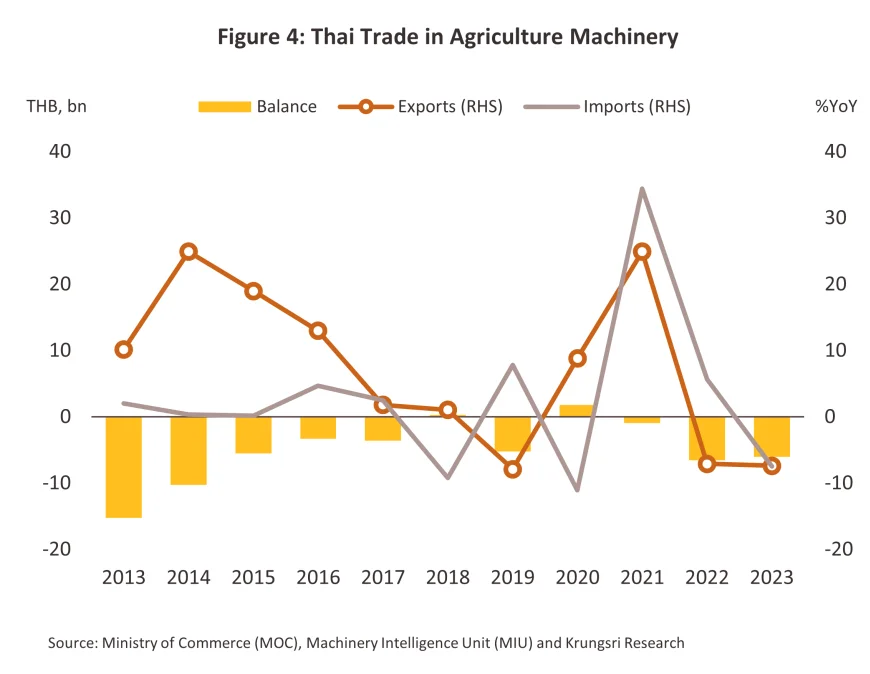

在过去十年(2013-2022年),泰国继续以进口农业机械为主,年均增长率(CAGR)为3.2%,截至2022年,农业机械总价值达到474亿泰铢。其中大部分是作物保护设备和零部件(占所有农业机械进口价值的50.2%),其次是拖拉机和零部件(30.2%),以及收获设备和零部件(9.8%)。按进口总值计算,32.4%来自中国,其后依次为日本(22.0%)、印度(8.8%)、美国(6.7%)及意大利(4.4%)(图3)。

与此同时,泰国农业机械出口的复合年增长率飙升8.0%,到2022年将带来408亿泰铢的收入。在这组产品中,最重要的类别是拖拉机和零部件,占农业机械出口总收入的41.8%,其次是作物保护设备和零部件(32.2%),以及收获设备和零部件(17.8%)。由于气候、地形和农业技术相似,对CLMV国家的出口是泰国出口收入的最大贡献者(占出口收入的34.0%),其次是对美国(21.6%)、印度(8.1%)、日本(7.7%)和菲律宾(5.5%)(图3)。

由于对进口的依赖,泰国在农业机械行业中存在贸易逆差,特别是在作物保护设备和零部件以及“其他”农业机械方面,包括牲畜设备、干燥机和分级机。

截至2022年,泰国农业机械的市场价值为1640亿泰铢,其中28.9%或474亿泰铢来自进口。泰国国内生产的机械总价值为1166亿泰铢,占市场份额的71.1%,其中759亿泰铢(按价值计算占46.3%)用于国内分销,408亿泰铢(24.9%)用于出口市场(图3)。

对泰国农民进行的2023年调查的初步结果表明,最受欢迎的农业机械类型是用于水稻种植的农业机械,其中大多数用户是小型独立农民,71.3%的农民或公司为农业目的而耕种土地,使用农业机械。使用最广泛的设备如下:

- 四轮拖拉机(50.8%的使用机械的农民土地所有者报告使用)

- 联合收割机(27.9%)

- 动力分蘖机(20.9%)

- 动力泵(15.4%)

- 动力喷雾器(12.3%)

其中东北地区农机使用率最高(占该地区农民农机需求的80.0%),其次是北部(78.5%)、中部(68.8%)和南部(34.4%)。对农业部门变化的调查结果显示,农业机械拥有率最高的是小型设备和机器,例如杀虫剂喷雾器、除草机、动力播种机和水泵,这些都是独立小农通常拥有的。相比之下,大型机械往往由农业承包商和农业服务提供商拥有和操作(表1)。按地区划分,所有权在该国东北部和北部最为普遍(图3)。

截至2022年,泰国有5111家注册的农业机械制造商和批发商,其中微型企业3407家(占该行业所有企业的66.7%),小型企业1370家(26.8%),中型企业232家(4.5%),大型企业102家(2.0%)。其中51.3%为非法人企业/个人独资企业,48.4%为法人企业,0.3%为国有企业。在事业开发部登记的仍在营业的法人企业中,微型、小型企业为1547家,占73.7%,中型企业为19.0%,大型企业为7.4%。然而,这些大公司获得了1182亿泰铢的收入,占该行业总收入的72.1%,19.2%为中型企业,8.7%为微型或小型企业(图5)。

泰国农业机械制造商和装配商根据其收入、规模和技术使用情况可分为两类。

大型企业

具有较强的生产能力,在国内外经营广泛的营销网络,并在全国范围内提供完善的售后服务。这些公司可能与海外企业成立合资企业,或者在制造过程中采用高端技术,这样既能有效地与进口产品竞争,又能打入出口市场。运营商可以自己生产零部件和柴油发动机,然后自己组装成拖拉机和其他机械,也可以跳过制造阶段,进口零部件在泰国组装。此外,一些公司进口农业机械(特别是大型项目)分销到国内市场。

中小企业

这些企业通常是从修理发动机和机械起家的公司发展起来的,大多数经营的商业模式是使用现成的零部件和发动机(来自海外或国内)在泰国进行改装或组装。这允许玩家提供适合当地条件和农民需求的机器。因此,市场营销工作在一定程度上是有限的,而且往往只局限于当地,但这样做的结果是,在全国范围内,有许多这样的参与者分布在全国不同的地区。这些通常依赖于中低端技术,制造业产出往往集中在动力分蘖机、其他类型的耕作设备、常规和轴向泵、喷雾器、稻米脱粒机、联合收割机、农用卡车、干燥机和小型碾米机上。

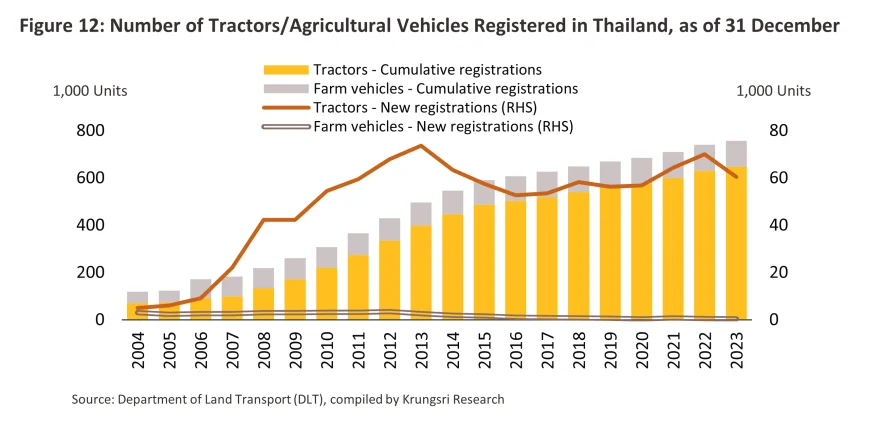

在泰国市场,品牌在本地生产,如日本久保田公司和Yanmar,拥有最大的市场份额,这就反映在累计共有63万拖拉机(按照ror yor13规范)和11万其他农业车辆(按照ror yor15规范)在泰国注册截至2022年底(图6)。相比之下,其他品牌进口,出售给国内买家,这些包括福特、新荷兰,约翰迪尔,对于主要制造商和进口商来说,用于支持销售工作的重要策略包括提供贷款和分期付款融资、广泛的售后服务以及销售与其拖拉机配套使用的配件和配件。然而,农民也可以通过其他机构购买农业机械,这些机构也提供贷款和分期付款购买协议,包括农业银行和农业合作社以及储蓄合作社和租赁公司等非银行机构。

农业机械市场在2022年已经下降了3.5%,至1640亿泰铢,2023年又收缩了6.0%,使其总额降至1541亿泰铢。下降的原因是El Niño条件的出现及其对农业产出的影响,以及持续的高水平家庭债务,这些债务随后侵蚀了各省的消费能力,并鼓励贷款机构收紧对农业机械销售的分期付款协议的批准。

泰国国内制造商的农业机械产量今年也出现下滑。这体现在农业柴油发动机MPI收缩13.9%,以及该行业产能利用率从2022年的31.3%下滑至2023年的27.0%(图8)。这种恶化的前景是由以下原因造成的:

向厄尔尼诺的过渡(图9),这增加了人们对国内和出口市场对农业机械需求疲软的担忧;

石油价格上涨及其对农业部门机械使用总体水平的负面影响。

备件和替换部件的需求有所减弱,这反映在今年农用柴油发动机的出货量指数下降了30.5%。

到2023年,由于农业部门购买力减弱,泰国国内对农业机械的需求将会疲软。由于农业产出指数下降了2.0%,农产品价格指数下降了0.4%,该部门的整体收入指数下降了2.5%(图10)。这是由低于平均水平的降雨量(图11)和厄尔尼诺爆发造成的干旱造成的。这继而削弱了产出和收入,加剧了家庭债务高企的原有问题,并拖累了农民购买农业机械的能力。因此,在泰国注册的新拖拉机数量下降了13.6%,至60,429辆,而其他农业车辆的注册量下降了22.4%,仅为378辆(图12)。因此,市场价值(泰国国内生产和分销的单位)从2022年的1166亿泰铢下降至1103亿泰铢,下降了5.4%,而2022年的市场价值则下降了6.8%

泰国在农业机械的国际贸易中继续出现逆差,不过这一逆差从一年前的66亿泰铢降至2023年的60亿泰铢。其中46亿泰铢用于与作物相关的机械,包括作物保护设备和部件、干燥机和分级机,而15亿泰铢用于畜牧产品,尽管几乎所有这些都是用于家禽的机械和部件。以下是进出口的详细资料。

2023年,农业机械进口下降7.5%,至438亿泰铢,低于2022年的474亿泰铢,当时增长了5.7%(图13)。这是由于作物设备进口下降8.0%至421亿泰铢,特别是拖拉机及其零部件进口下降15.9%(至120亿泰铢),收割机及其零部件进口下降12.8%(至40亿泰铢),作物保护设备及其零部件进口下降2.2%,播种机和播种机/钻机及其零部件进口下降28.0%,谷物分选机、粉碎机、绞果机、磨粉机、脱粒机和剥壳机及其零部件进口下降26.1%。铰接式和半铰接式车辆及其零部件-22.7%。与其他地区一样,厄尔尼诺现象的出现损害了销售,随后引发了干旱,推迟了降雨的到来,从而减少了农业产量。一些农民还决定推迟或修改他们的种植计划,而生产者,这些因素加在一起,减少了农业收入和提供农业服务的收入。最重要的进口来源地是中国,占36.2%的市场份额(按价值计算),其次是日本(19.5%)、美国(7.6%)、印度(6.3%)、巴西(3.5%)和德国(3.4%)(图13)。今年从泰国市场获得收入增长的出口国依次为中国(+3.4%)、美国(+3.8%)和巴西(+7.2%),而收入下降的最重要出口国包括日本(-18.0%)、印度(-33.5%)和德国(-17.3%)。

农业机械出口也受到影响。从2021年到2022年已经下降了7.1%,达到408亿泰铢,然后再下降7.4%,到2023年达到378亿泰铢(图14)。农业作物机械类出口均出现下滑,出口萎缩7.7%,至375亿泰铢。具体而言,拖拉机及零部件出口下降7.7%(至157亿泰铢),作物保护设备及零部件出口下降8.3%(至120亿泰铢),收割机及零部件出口下降13.0%,播种机/钻机出口下降1.9%。这主要是由于受埃及Niño局势影响的主要市场以及泰国的收缩。特别是对柬埔寨的出口下降了39.6%,仅为50亿泰铢,柬埔寨对泰国出口收入的贡献从20.3%降至13.2%。随着消费能力的蒸发,对其他市场的出口也出现萎缩,美国和印度的出口分别下降了31.0%和36.9%。然而,对日本(+97.9%)、缅甸(+198.5%)和老挝人民民主共和国(+45.3%)的出口有所增长。由此,日本以16.4%的出口份额跃居泰国出口市场首位。其次是美国(16.1%)、柬埔寨(13.2%)、缅甸(9.2%)、老挝人民民主共和国(8.7%)和印度(5.5%)(图14)。

农业机械市场行业趋势分析

泰国国内农业机械市场预计将从2023年的-6.0%的收缩(图15)转变为2024年至2026年的3.0-4.0%的年均增长率,从而使市场总价值达到1585-1701亿泰铢左右。展望未来,增长将受到以下因素的支持。

气候条件

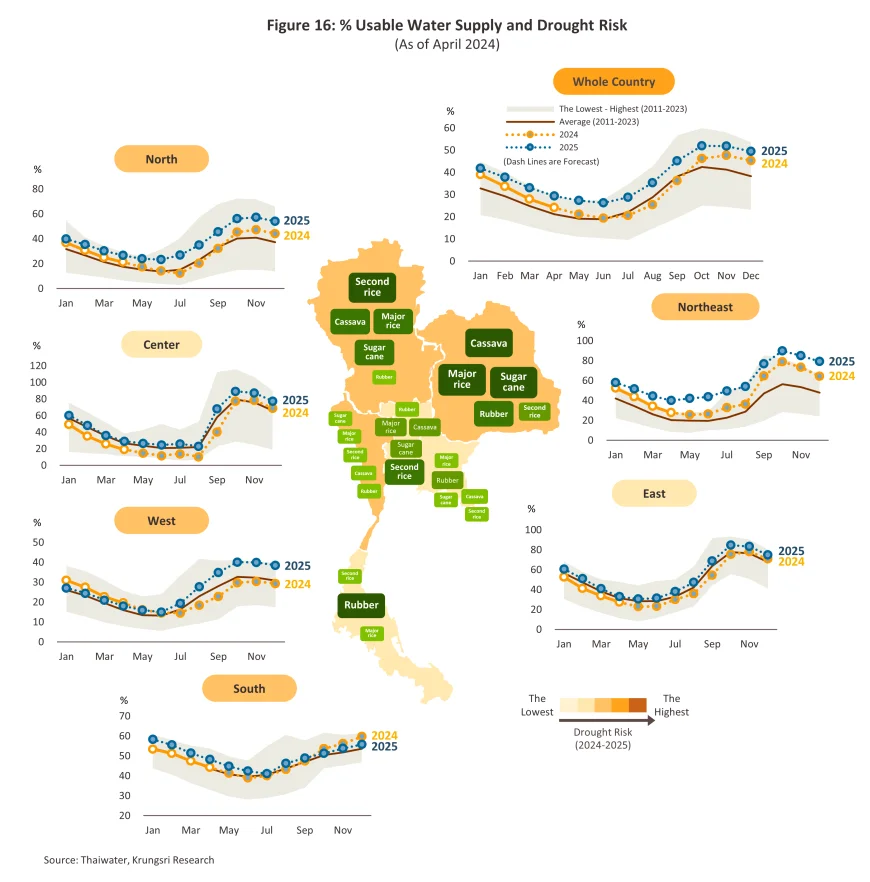

预计泰国将进入拉尼娜现象,这将引发整体气候的改善,增加降雨量(图11),改善灌溉用水(图16)。这将倾向于提高作物和牲畜的产量,改善农业服务市场(表2),对农业机械的需求产生积极的连锁反应。

全球市场需求扩大

由于全球市场需求的扩大,积极的价格因素推动了经济上重要作物的农业面积的扩大。这包括用于粮食安全、能源和工业用途的作物。这将包括水稻、木薯、甘蔗、油棕和橡胶(表3),随着当前厄尔尼诺现象的减弱,这些作物的总收获面积应该会增加。

劳动力结构改变

影响该行业的结构性问题包括社会老龄化、各行业持续出现的劳动力短缺、最低工资上调对劳动力和农业服务成本的影响,以及有意投资或转向农业部门的非农业个人的偏好。这些都会增加对农业机械的需求,以替代劳动力。

泰国政府支持

政府正在为该行业提供持续的支持。这包括整合较小地块的计划15/、“智能农业”和“年轻智能农民”计划、“零燃烧”运动(旨在减少农作物收获造成的空气污染)以及投资理事会的投资支持计划,这些计划希望鼓励BCG经济在农业部门的发展。这些变化延伸到整个供应链,从上游农业生产到加工、现代农业技术的使用和对农业产业的支持16/。这些举措有助于促进该行业的变革,更多地使用技术和现代机械正在提高农业产出的数量和质量。因此,对现代、更大、更昂贵的农业机械的需求将趋于上升。

国际政策改变

实施非关税贸易壁垒的国家可能会更频繁地利用对商品和制造过程的更严格监管,以及对全球市场行为的改变来加强对农产品的控制。因此,泰国农民需要通过改善农业过程的管理来应对这些变化。这将包括使用更精确和准确的技术,系统地记录数据以进行更好的供应链检查,通过增加对机械的依赖来解决限制使用动物劳动力的立法问题,以及通过更多地使用技术和机械化来适应消费者日益青睐有机和其他环保产品的变化。

对于农业机械的制造商和分销商来说,这些因素都将被视为积极因素,新机械的支出将趋于上升。此外,为了应对不断增长的需求,农业服务提供商还将加大对新设备和机械的投资,特别是那些利用新技术和创新来提高整体效率并使运营更加环保的产品。然而,由于农业部门的消费能力持续疲软和当前沉重的债务负担,2024年市场的增长将仍然有限。此外,泰国国内企业将面临来自更便宜的外国制造替代品的更大竞争,特别是来自进口和改装发动机的竞争,可能影响进出口商的汇率波动,以及世界市场上投入品(如石油、金属和塑料)的持续高成本所带来的风险。

然而,泰国将继续在农业机械行业出现贸易逆差(图17),预计进口将以每年2.0-3.0%的速度增长,达到每年445-470亿泰铢。对机械的需求将受到向更好天气的过渡以及由此产生的更高产量、农业服务的增加以及合作社、协会和政府机构对农业活动的更大投资的支撑。预计出口将以每年3.5-4.5%的更快速度增长,从而达到每年约380-420亿泰铢。加强对东盟地区农业活动的海外投资(例如,扩大种植面积和发展农产工业和农产加工业),特别是对CLMV国家的投资,将提振出口市场。东盟地区仍然是主要农作物出口的全球中心,包括水稻、木薯、糖和甘蔗、橡胶、油棕榈和热带水果,这将进一步支持对农业机械的持续需求,特别是对泰国擅长的收割机和拖拉机的需求,这些收割机和拖拉机非常适合该地区其他地方的条件。

未来行业的重点方向

行业技术革新

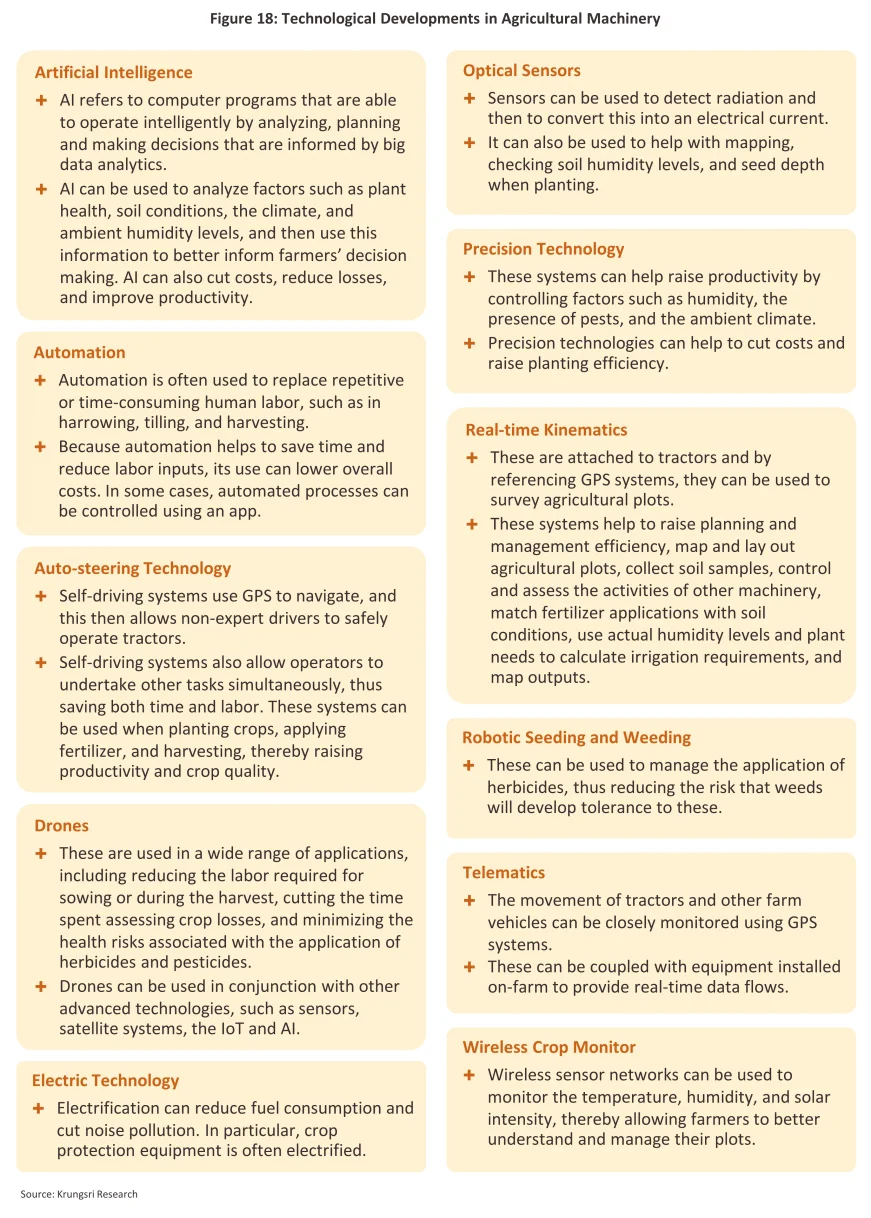

研发工作将特别致力于满足市场需求,并开发尽可能适合当地条件的机械。此外,使用更先进的技术,如精密技术、GPS系统、远程信息处理、传感器、人工智能和机器学习,将促进向现代农业的过渡。这将使拖拉机能够更自主地运行,并参与更大程度的独立决策。通过更多地使用无人机和机器人,农业机械化也将加速(更多细节见图18),这将节省时间,降低管理成本,提高生产率。然而,泰国的大部分农业用地归小型独立农民所有,区域市场主要集中在更容易获得的低端机械上。因此,销售倾向于在当地提供的更便宜的产品,这些产品易于维护和维修,并受益于规模经济。这意味着向市场推出更先进、高科技的机械将是一个挑战,因为这样的机械最初更昂贵,从长远来看也更难维护。

绿色环保政策

环境保护和ESG(环境、社会、治理)原则的趋势正在推动电动拖拉机的生产,这有助于减少温室气体排放和空气污染。此外,运营成本较低,因为电力比柴油便宜。国际能源署(IEA)估计,在政府举措、电池技术进步和日益增长的环保运动的支持下,到2030年,全球电动拖拉机的数量将增加到100万台。

期待你的精彩评论