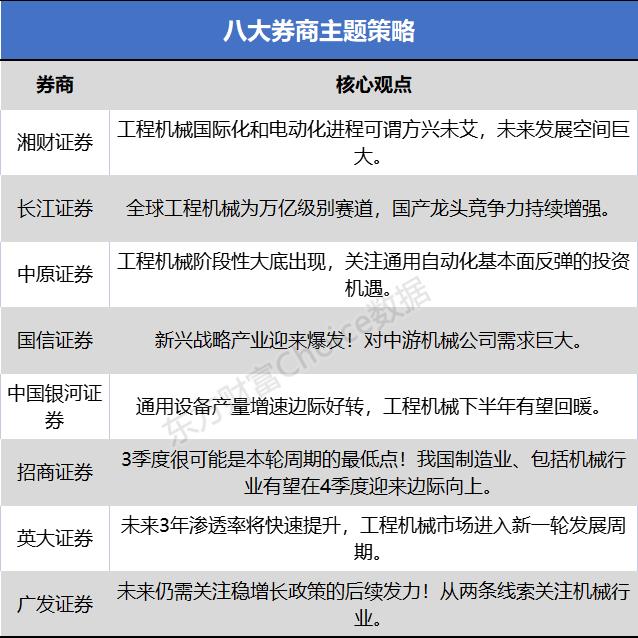

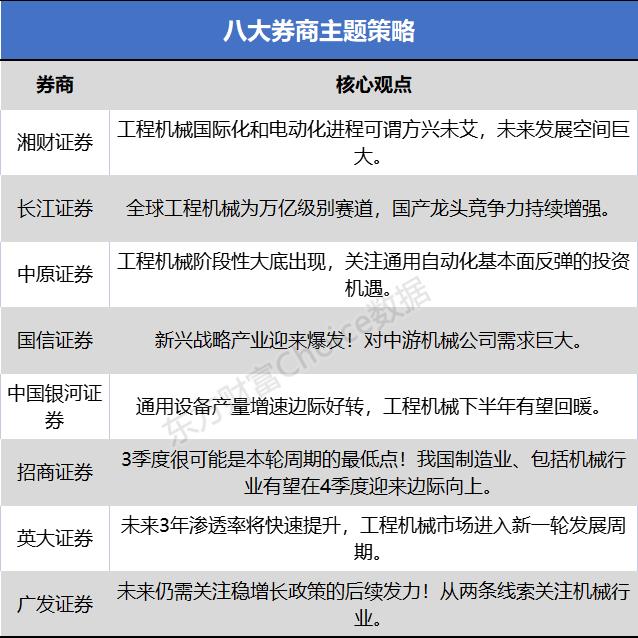

八大券商主题策略:又一万亿级别赛道 工程机械阶段性大底出现 反弹行情来了?

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。 八大券商主题策略 湘财证券:工程机械国际化和电动化进程可谓方兴未艾 未来发展空间巨大 展望下半年,随着稳增长政策的持续发力,基建投资增速有望维持平稳。而随着政策的持续回暖,地产行业未来亦有望逐渐企稳,叠加前期高基数效应的逐渐减弱,未来挖机、装载机等工程机械销量降幅有望持续收窄

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

八大券商主题策略

湘财证券:工程机械国际化和电动化进程可谓方兴未艾 未来发展空间巨大

展望下半年,随着稳增长政策的持续发力,基建投资增速有望维持平稳。而随着政策的持续回暖,地产行业未来亦有望逐渐企稳,叠加前期高基数效应的逐渐减弱,未来挖机、装载机等工程机械销量降幅有望持续收窄,乃至转正。此外,高空作业平台等工程机械仍处于成长阶段,产销规模有望持续增长。而从中长期看,我国工程机械国际化和电动化进程可谓方兴未艾,未来发展空间巨大。

长江证券:全球工程机械为万亿级别赛道 国产龙头竞争力持续增强

全球工程机械为万亿级别赛道,国产龙头竞争力持续增强。全球工程机械市场规模庞大,根据Statista,2020 年全球工程机械市场规模约为1363 亿美元,预计2030 年市场规模将达到2346 亿美元,CAGR 为5.6%。全球工程机械市场经过长期发展,已进入相对稳定的成熟阶段,逐渐形成“现有龙头企业竞争博弈”的竞争格局。国产龙头徐工机械、三一重工与中联重科经过多年探索,虽然与海外龙头相比仍有差距,但全球竞争力正不断增强。2021 年,我国共有10 家企业进入全球前50 强工程机械企业,相较2019 年有明显提升。

伴随综合竞争力增强,国内工程机械龙头正向全球龙头迈进,出口高增有望进一步平滑行业周期波动性。同时,国内稳增长政策落地节奏有望加快,行业销量即将迎来增速转正拐点叠加钢价回落后盈利修复,重点关注龙头三一重工、恒立液压、中联重科、塔机租赁龙头等超跌修复机会。

中原证券:工程机械阶段性大底出现 关注通用自动化基本面反弹的投资机遇!

成长行业中光伏、风电新增装机量、新能源汽车销量持续走好,这些成长方向的基本面依然是机械行业里比较靓丽。挖掘机销量明显收窄,最快有望7 月实现转正增长,工程机械阶段性大底出现,酝酿反弹行情。汽车产销量、智能手机出货量、工业机器人产量等关键数据首度开始转正,表明下游需求有所好转,通用自动化板块有望迎来基本面反弹。

国信证券:新兴战略产业迎来爆发!对中游机械公司需求巨大

把握强阿尔法公司,挖掘高贝塔行业投资机会整体看,产业升级+自主可控背景下,光伏/锂电/风电/半导体/工业自动化等新兴战略产业迎来爆发,推动相关企业形成大量的资本开支,带来对中游机械公司巨大的需求,产业链上设备公司均有较好地成长,特别是在增量扩张逻辑下中小制造企业会有更大的盈利弹性。基于此,我们一方面持续看好优质赛道中长期胜出概率大的龙头公司,并自下而上优选细分行业隐形冠军;另一方面建议关注具备极高业绩弹性的优质中小成长公司。

核心零部件公司:1)数字化X 线探测器:正处于国产化替代加速+下游新领域快速拓展阶段,重点推荐奕瑞科技;2)机器视觉:3C 国产替代稳步推进+新能源领域需求爆发,重点推荐奥普特;3)工业自动化:产业升级推动自动化加速普及,叠加国产化加速,重点推荐绿的谐波、汇川技术、怡合达。

专用/通用设备公司:1)光伏装备:新能源革命大势所趋+N 型电池技术迭代设备属性耗材化,重点推荐汉钟精机,关注美畅股份、晶盛机电、捷佳伟创、帝尔激光、奥特维;2)锂电装备:新能源汽车渗透加速,设备投资先行强者恒强,全球市场有望打开更大空间,重点关注先导智能、联赢激光、海目星、杭可科技、中国电研;3)激光装备:性价比日益凸显下游渗透持续提速,重点关注柏楚电子、锐科激光;4)核电装备:自2019 年行业已重启,19-22年新批4/4/5/6 台,确定性向好趋势,重点关注江苏神通、中密控股、景业智能;5)一体化压铸:特斯拉率先引领,已逐步形成产业化趋势,重点推荐伊之密。

中国银河证券:通用设备产量增速边际好转 工程机械下半年有望回暖

通用设备产量增速边际好转,工程机械下半年有望回暖。随着复工复产的持续推进,市场需求逐步释放,叠加供应链修复,6 月制造业固定资产投资同比增长9.9%,增速环比提高2.9pct;1-6 月累计增速10.4%。工业机器人、金属切削机床等通用设备产量边际好转,6 月我国工业机器人单月产量增速转正,产量为46144 台,同比增长2.5%;1-6 月累计产量202436 台,同比下降11.2%。金属切削机床产量5.28万台。同比下降11.7%,降幅比上月大幅收窄6.3pct;1-6 月累计产量29.01 万台,同比下降7.3%。在高基数压力缓解,稳增长一揽子政策逐步落地,出口市场保持强劲等多重因素的作用下,工程机械有望下半年回暖。根据CME 预测,7 月挖机销量增速有望实现由负转正,预计销量约为18700 台,同比增长8%左右。

招商证券:3季度很可能是本轮周期的最低点!我国制造业、包括机械行业有望在4季度迎来边际向上

3季度很可能是本轮周期的最低点,我国制造业、包括机械行业有望在4季度迎来边际向上。我们提出下半年两条投资主线:(1)通用设备——机器人、机床、又车、注塑机等:现在已经处于基本面最差的时间点上,四季度大概率边际改善。细分领域里:机器人:Tesla Bot持续引起板块效应。关注埃斯顿、绿的谐波、亿嘉和。一体压铸产业链:十年大趋势,设备将是未来竞争格局最明朗的环节。关注力动科技、伊之密。机床:全行业受益于制造业回暖,高端数控机床及刀具叠加制造升级与进口替代逻辑,韧性更高。其他关注又车龙头杭又集团等。

(2)光伏设备、锂电设备等清洁能源相关设备板块:趋势还未结束,下半年仍然景气。光伏设备:下半年主要关注HJT等新技术路线的进展。关注迈为股份、帝尔激光(电子)、捷佳伟创(电新联合)等。锂电设备:下半年宁德时代招标、4680产线招标,还会持续催化行情。关注先导智能、联赢激光、海目星(电新)等。

英大证券:未来3年渗透率将快速提升 工程机械市场进入新一轮发展周期

工程机械市场仍处于上升期。我国经济发展空间巨大,基础设施建设庞大规模,工程机械市场仍处于上升期,存量更新和新增需求并重,“十四五”期间工程机械仍大有可为。近年,我国主要工程机械产品销售量大幅攀升,市场运行情况良好。2021年我国工程机械主要产品合计销量超过167万台,同比增长8.8%。

我国工程机械保有量近千万台,未来需求进入更新时代。2021年,中国工程机械行业营业收入首次迈上8000亿元大关,同比增长3.21%。工程机械“十四五”规划提出,2025年工程机械行业整体营业收入达到9000亿元,年均增长3-5%。

随着国家政策的引导,工程机械电动化进程将会不断加快。目前国内电动工程机械渗透率较低,参照新能源乘用车的爆发性增长,我们认为在随着锂电产业链不断成熟,电池成本进一步下降,未来三年电动工程机械渗透率将快速提升,预计到2025年渗透率有望提升至35%。全球范围内的头部工程机械企业已深入布局电动化设备,全球工程机械龙头如卡特彼勒、三一重工、徐工机械、中联重科等不断推出多类型电动化工程机械产品。我们认为未来工程机械行业将向电动化、智能化方向发展,市场驱动主线在存量替代和渗透率提升,工程机械市场进入新一轮发展周期。

广发证券:未来仍需关注稳增长政策的后续发力!从两条线索关注机械行业

当前稳增长政策落地已初见成效,需求端未迎来变化,产业链供应链开始修复,制造业增速领先,未来仍需关注稳增长政策的后续发力。从选股上看,我们建议优先从两条线索关注机械行业:(1)聚焦上游通胀链的受益标的,包括油气设备与服务、煤机、培育钻石等;(2)聚焦先进制造业,景气度持续加速的新兴成长领域,包括光伏设备、锂电设备、风电设备和半导体设备等。

后续值得重点关注的板块有:(1)等待稳增长措施落地后迎来拐点的领域,包括工程机械和通用自动化板块。(2)出口产业链,汇率、成本和海运三座大山改善带来的盈利边际修复。

(来源:东方财富网)

期待你的精彩评论