中联重科:未来三年主要资本支出将用于中联智慧产业城的建设

中联重科在10月29日的业绩说明会上表示,公司坚持高质量、高水平、高速度地推进首开区——土方机械园区建设,六大单体厂房已建成,调试车间已交付使用,当前正进行中大挖装配车间的提质改造,其他产线、道路、绿化均在按计划有序推进,预计年底全面拉通智能化产线。 根据目前的预计,4季度应收账款、存货将进一步降低。在票据管理方面,财务公司建立应收票据数据库和风险防御系统,有效地监测票据动态风险,防控票据

中联重科在10月29日的业绩说明会上表示,公司坚持高质量、高水平、高速度地推进首开区——土方机械园区建设,六大单体厂房已建成,调试车间已交付使用,当前正进行中大挖装配车间的提质改造,其他产线、道路、绿化均在按计划有序推进,预计年底全面拉通智能化产线。

根据目前的预计,4季度应收账款、存货将进一步降低。在票据管理方面,财务公司建立应收票据数据库和风险防御系统,有效地监测票据动态风险,防控票据恶性违约风险。未来三年公司主要的资本支出将用于中联智慧产业城的建设。

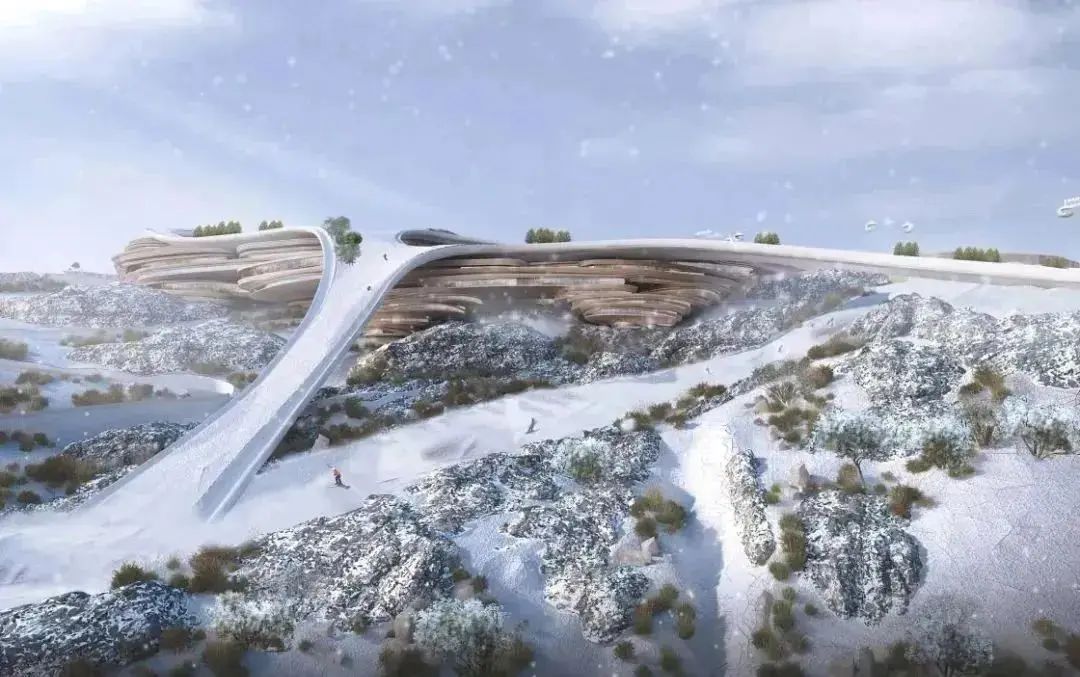

未来三年主要资本支出将用于中联智慧产业城的建设

在产品研发端,材料产品取得进一步进展。材料实验室计划启动二期建设,建立超千平米的科研实验平台,该实验室在砂浆材料领域可达国内领先水平。

新兴业务板块方面,高机和厂房建设、市政工程(维修)关联比较强。作为人工手脚架的替代,渗透率逐步提升,作业范围持续扩展,预计行业和公司业务都会维持较高增速。新材今年刚布局,从前期洽谈情况看,客户需求良好,明年下半年开始业绩有望逐步兑现。看好海外市场后续增长,今年在印尼、泰国市场已完成初步布局,明年重点开发中东等潜力市场。

具体调研内容如下:

一、公司财务情况介绍

1、公司及各板块收入、毛利、净利情况

2021年1-3季度,公司实现营业收入544.27亿元,同比增长20.30%;毛利额132.57亿元,同比增长2.76%;归属于母公司净利润57.5亿元,同比增长1.13%;扣非后的净利润53.01亿元,同比增长6.95%。1-3季度,工程机械板块收入518.41亿元,同比增长20.82%;公司海外收入42.72亿元,同比增长62.94%;公司产品毛利率24.36%,同比下降4.16个百分点。前三季度产品毛利率下滑主要是运费核算科目调整与钢材价格上涨的影响,目前毛利率下降趋势已明显减缓、毛利率有望逐渐企稳。

1-3季度,公司期间费用额69.84亿元,同比增幅13.89%,低于销售收入的增幅;期间费用率12.83%,同比下降0.72个百分点。其中:销售费用28.11亿元,销售费用率同比下降1.77个百分点;管理费用12.35亿元,管理费用率同比下降0.56个百分点;财务费用-0.48亿,同比减少0.83亿元;研发费用29.38亿元,研发费用率同比上升1.62个百分点。截至2021年9月30日,公司累计申请专利11780件,其中发明专利4559件;累计授权专利9142件,其中发明专利2932件。第三季度开展的研发重点项目350多项,牵头承担了“工程机械专用智能传感器关键技术”长沙市揭榜挂帅重大科技项目,公司正全力推进数字化、智能化、绿色化工程机械及农业机械产品研发,有近70款重点新产品下线或实现销售。1-3季度,公司实现净利润57.5亿元,同比增加6432万元,净利润率10.57%,较上年11.18%略降0.62个百分点,主要是在上下游挤压的严峻形势下,公司通过加快研发、降低成本、提高效率、降低费用等全方位措施,以保障利润率的相对稳定。

2、现金流情况

1-3季度,公司经营活动产生的现金流量净额为46.34亿元,同比增长15.37%。目前,公司通过有效推动区块链应收款、买方信贷等创新业务,发挥核心企业优势,实现产业链上下游企业资信联动、互通,将公司多年来累积的3A信用,转化为资金优势,有效服务于上游供应商与下游客户。通过加速销售回款的资金,保障供应链的付款,降低供应商的资金占用与资金成本,构建稳定安全、成本优化的供应体系。

3、资本结构、资产质量及周转效率情况

2021年9月末,公司资产负债率56.11%,较上年末降低2.71个百分点,资本结构保持稳定,财务结构安全。公司一直重视两金管控。督促应收款项及时回收,三季末应收账款、融资租赁应收款较上年末降低约10亿元,而且账龄结构持续改善。1-9月,公司应收款项周转天数同比加快33天。三季末存货较年初增加10亿元,主要由于1季度加大了钢材、产成品等备货,但是2季度、3季度公司存货持续降低,9月末存货较6月末减少约10亿元。1-9月,公司存货周转天数同比加快18天。根据目前的预计,4季度应收账款、存货将进一步降低。在票据管理方面,财务公司建立应收票据数据库和风险防御系统,有效地监测票据动态风险,防控票据恶性违约风险。三季度末应收票据及应收款项融资较期初下降明显,且连续三年累计发生的银行承兑汇票流量中,没有发生一起应收银票违约。公司业务质量、资产质量、营运水平持续优化。

4、资本支出情况及资本支出展望

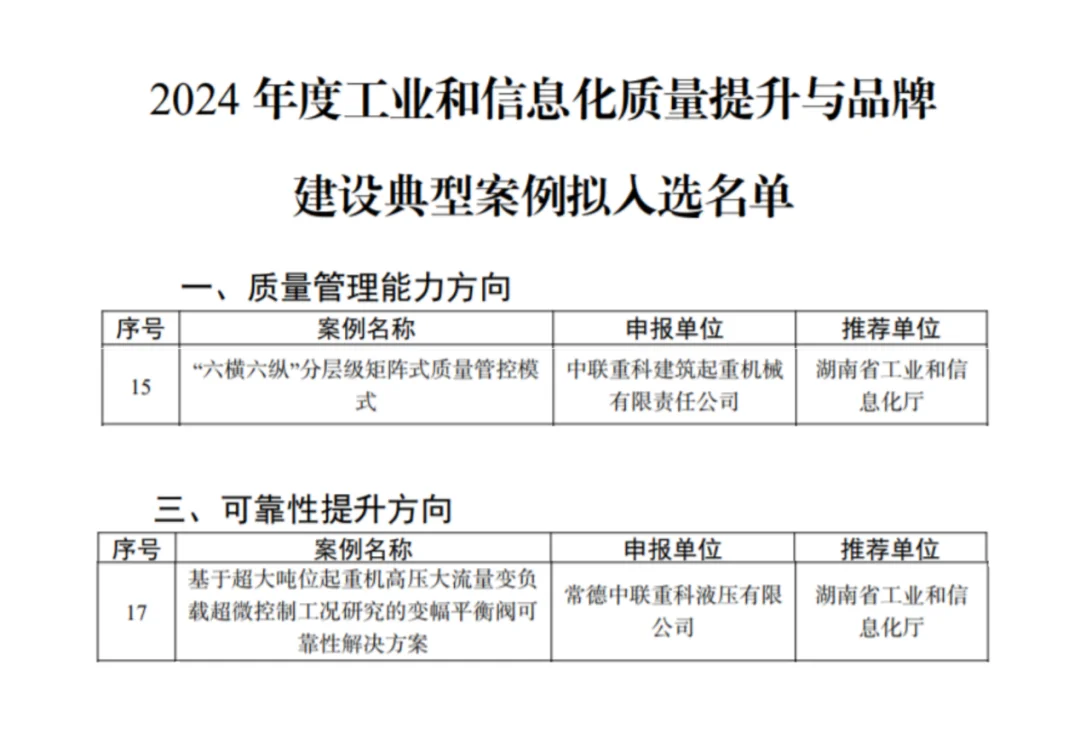

1-3季度,公司各项资本支出合计26.08亿元,以上技改资金主要来源于“退二进三”政策项下的政府资金。未来三年公司主要的资本支出将用于中联智慧产业城的建设,随着各项目建设的全面推进,将加快建设成为国内乃至全球智能化程度最高、规模最大、品种最齐全的工程机械综合产业基地。

5、智慧产业城项目进展情况

公司坚持高质量、高水平、高速度地推进首开区——土方机械园区建设,六大单体厂房已建成,调试车间已交付使用,当前正进行中大挖装配车间的提质改造,其他产线、道路、绿化均在按计划有序推进,预计年底全面拉通智能化产线。2021年9月17日,中联智慧产业城高机、工起、混凝土三大智能制造园区全面开工建设,与土方首开区共同构成四大主机园区。中联智慧产业城建成,公司将以更低的成本,更高的效率,产出质量更高更稳定的产品,全面提升企业的成本竞争力、产品竞争力,提高盈利水平。

2021年,公司在“用互联网思维做企业、用极致思维做产品”的理念指导下,坚持“积极的经营策略、稳健的财务计划”的经营方针,加速数字化、智能化、绿色化转型升级。面对工程机械行业增速回落,公司保持传统工程机械产品市场占有率,不断加大新兴板块突破,确保公司持续稳定的增长。面对钢材大宗原材料价格上涨,公司将持续采用“四降”措施,做好产品取舍,优化产品结构,坚决去掉或控制低毛利率产品,降低外协、外购、自制件的成本,使产品毛利率提升、发挥合作伙伴关系的协同,实现投入产出效率最大化。面对市场波动,公司持续加大风险管控,保持财务杠杆稳定,经营效率持续提升,经营质量夯实稳健,实现公司高质量的稳定发展,回报股东、客户、供应商、合作伙伴及员工。以上为2021年1-3季度财务指标简单介绍,谢谢!

二、公司前三季度经营情况介绍

公司前三季度主导产品市场地位稳固,潜力业务持续取得突破和进展,经营质量夯实稳健。

1、工程机械板块

①混凝土机械持续加大新品开发,开发国内泵车14款,海外泵车6款,打造成为行业轻量化、国产底盘合规极限米段的标杆产品;6款全新一代E系列新能源搅拌车正式上市,搅拌车智能制造工业园开园投产。②工程起重机械提前布局用于城建的汽车吊大吨位机型、面向基建市场的精品化中小吨位履带吊,新增海上风电、强夯机、HD系列多功能机,快速抢占先机。③建筑起重机械在大塔、风电、动臂等领域培育新的增长极。全球最大吨位上回转塔机W12000下线;全球最大风电塔机L2340成功交付;大塔供需两旺,抢占大塔时代先机。④土方机械进一步丰富型谱、优化产品,中大挖新上市200、685系列机型,新一代G系列产品和战略产品加速开发;聚焦中大挖战略取得较好市场效果,在行业中大挖同比大幅下滑情况下,中联三季度中大挖销量同比正增长,经营质量持续增强,整体市场地位稳步提升。⑤高空作业机械三季度推出超高系列ZT68J、ZT58J,作业高度分别占据全球前列,已交付应用于示范工程,成为超高米段直臂产品的行业标杆;主流米段产品完成轻量化的整体升级,性价比大幅提升;伸缩臂叉装车、车载产品、高空吸盘车、蜘蛛车、路轨两用臂车等新产品均已完成样机下线;产品自制率进一步提升,剪叉臂自制率达50%以上,臂车高米段臂架实现100%自制。

2、农机板块

中联农机在“夯基、聚焦、突破、智赢”的经营方针指导下,新产品研发项目稳步推进,RV水田拖拉机、PS系列大马力拖拉机、TF120大喂入量联合收获机、4LZT-6T1水稻机适配版等新品均已完成样机试制。大力培育智慧农业,以安徽芜湖峨桥智慧农业基地作为示范,规划建设无人智慧农场;湖南西洞庭、大通湖等地的智慧农业项目有序开展;在水稻机数字种植的基础上,推广至甘蔗、小麦等产品;面向小规模农民、大型农场主、政府等用户搭建智农云平台已投入试运行,提供数字化种植决策服务。

3、新型建筑材料板块

在产品研发端,材料产品取得进一步进展。中联新材已完成60款以上产品的完整开发,在绿壁和绿地系统上已实现重点突破;同时另有多款产品处于实验室研发阶段。材料实验室计划启动二期建设,建立超千平米的科研实验平台,该实验室在砂浆材料领域可达国内领先水平。中联新材机喷抹灰砂浆与m-tec施工设备的结合应用在更多重点工程与重要客户中得以应用。在战略与总体布局上,全国工厂布局与阶段规划实施各项工作正快速推进。

4、海外业务

公司加速用互联网思维推进海外变革,构建基于端对端、数字化、本地化的全新海外业务体系,重点开展“商机自动追踪项目”,设立数据平台,全程可视、可控、可跟踪、可共享,让商机的流转形成闭环管理;加速海外区域航空港建设,全力保障本地化业务运营,海外业务持续突破。

5、数字化转型

公司持续深化业务端对端数字化管理,业务管理全面移动化,并加大对海外业务、土方业务及研发数字化的投入;进一步健全风控端对端管理体系,筑牢风控防线,打造“有感知、会思考”的风险智能预警平台,加强物联技术应用,建立GPS异常监控模型,主动发现经营风险,助力业务稳健增长。

三、投资者提问环节

问:怎么看行业发展趋势?

答:三季度行业受房地产调控、基建、限电、钢铁高能耗等多重因素的影响,行业需求下滑,考虑到专项债落地带动基建复苏、原材料价格回落,下游需求回暖的逻辑存在,具体时间受宏观政策影响较大。

问:三季度请分业务板块进行介绍?

答:好的,公司按传统业务板块和新兴板块介绍一下:(1)混凝土机械:①泵车:20年销量已达高峰,21年高位维持,预计22年前低后高;②搅拌车:市场增量空间,主要源于国六国五切换,且个别区域还有国三待清退;中小地级市、县治超(超重)力度还有待加强,大吨位搅拌车亟待替换。预计未来两三年搅拌车收入维持正增长。③搅拌站:后续增长确定性最强,主要系投资周期长,客户不会因为短期波动减少投资。

(2)塔机:产品结构方面,大塔占比提升,且公司主动降低用于房地产的塔机的比重;增加用于桥梁建设的塔机机型。桥梁建设用塔机属于国内尚未被开拓的领域,单价高且新增需求旺盛。

(3)汽车吊:新能源(风电、核电)项目对大吨位汽车吊需求大,成为业绩主要支撑点;民用市场存量大,需求有所减少。

新兴业务板块方面:(1)高机:高机和地产关联不大,和厂房建设、市政工程(维修)关联比较强。作为人工手脚架的替代,渗透率逐步提升,作业范围持续扩展,预计行业和公司业务都会维持较高增速。(2)土方机械:目前市占率占比不大,大环境影响有限,公司着力建设营销队伍、补齐产品型谱,海外创收空间大。(3)新材:今年刚布局,从前期洽谈情况看,客户需求良好,明年下半年开始业绩有望逐步兑现。(4)海外市场:看好海外市场后续增长,今年在印尼、泰国市场已完成初步布局,明年重点开发中东、白俄等潜力市场。

问:农业机械明年的目标?

答:您好,农机业务是战略性板块,目前正积极布局智慧农机和农业。谢谢!

期待你的精彩评论