周期性行业如何走出“周期陷阱”?看看工程机械行业的变化

挖掘机国内四连降: 2021年7月,挖掘机国内市场销量12329台,同比下降24.1%; 2021年6月,挖掘机国内市场销量16965台,同比下降21.9%; 2021年5月,挖掘机国内市场销量22,070台,同比下降25.2%; 2021年4月,挖掘机国内市场销量41,100台,同比下降5.2%; 除高空作业机械外,工程机械其他产品销量增幅二季度有所下滑。这不禁让人担忧:行业会否重现五年前的历史

挖掘机国内四连降:

2021年7月,挖掘机国内市场销量12329台,同比下降24.1%;

2021年6月,挖掘机国内市场销量16965台,同比下降21.9%;

2021年5月,挖掘机国内市场销量22,070台,同比下降25.2%;

2021年4月,挖掘机国内市场销量41,100台,同比下降5.2%;

除高空作业机械外,工程机械其他产品销量增幅二季度有所下滑。这不禁让人担忧:行业会否重现五年前的历史低点?我国工程机械龙头企业能否度过周期难关?

“周期陷阱”仿佛是悬在我国工程机械行业头上的“达摩斯之剑”。自2016年下半年复苏至今,我国工程机械行业进入高速增长期,若按照行业五年左右的景气周期计算,目前即将面临调整窗口。中国工程机械工业协会数据显示,2021年6月,26家主机制造企业国内销量同比下降达21.9%。除高空作业机械外,工程机械其他产品销量增幅二季度有所下滑。这不禁让人担忧:行业会否重现五年前的历史低点?我国工程机械龙头企业能否度过周期难关?

周期性行业如何走出“周期陷阱”?看看工程机械行业的变化

周期律:长期维持稳健上扬 深度调整或难再现

在我国,工程机械是与基础设施建设深度绑定在一起的行业,也正因如此,该行业才被打上“周期性”的烙印。

2012年之前,受益于产业政策和市场环境,我国工程机械行业快速增长,以中联重科为例,公司营收从2000年的2.45亿元增长到2012年的480.71亿元,年复合增长率达55%。

2012年至2016年,国内基础设施建设和房地产投资增速降温,工程机械行业出现严重的产能过剩,并在2015年跌入谷底,当年挖掘机全国销量仅5.6万台,较2011年下滑68%,企业大面积亏损。

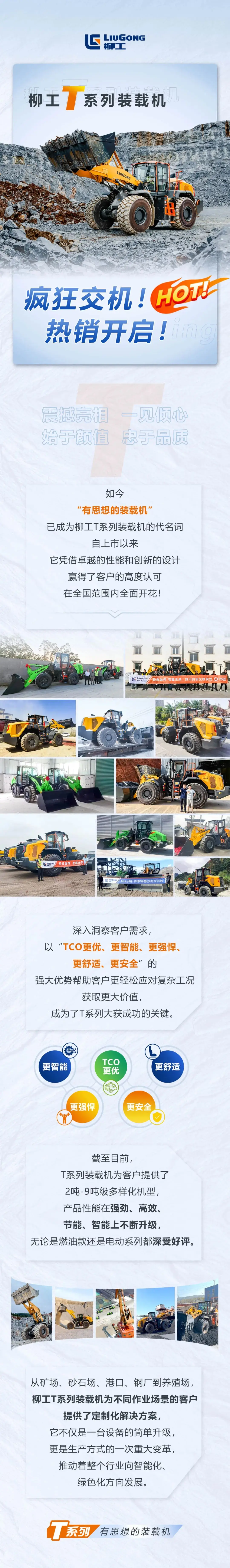

2016年至今,在基建投资加速、存量设备更新以及机器代人趋势加快等多方因素影响下,工程机械行业景气度持续上升,过去四年间,中联、三一、徐工和柳工四家龙头企业的收入复合增速分别为41%、38%、36%和27%,企业经营业绩屡创历史新高。

中信建投证券认为,市场上普遍认为工程机械属于强周期性股票,其惯性思维正是源于2012年-2015年的行业周期,回顾此轮低谷出现的两个核心原因:一是宏观政策转向,行业直接面临调控带来的压力;二是不少主机厂推出的零首付和低首付政策,大量产品流向资质较差的客户。由此判断,此前出现的行业低谷没有重现的可能。

“工程机械行业景气度跟宏观经济高度关联,从国家‘两新一重’发展前景以及十四五规划的投入来看宏观经济是上升直线,我认为工程机械的波动也是围绕国家发展主线震荡向上的,至于波动幅度则在于企业自身能否实现高质量稳健地增长。”中联重科董事长詹纯新表示。

三一重工总裁向文波在接受中国证券报采访时表示,工程机械行业不会再经历像之前那样的低迷周期,一方面国家的宏观经济政策是稳定的,市场虽然会有一些波动,但不会出现之前那样较大幅度的下跌;另一方面机器替代人工的过程才刚刚开始,挖掘机作为一个工具,还有很大的市场空间。

“这种周期性的变化是不可避免的,对整个行业来说,周期性的变化与经济周期的变化密切相关。”山河智能董事长何清华举例说,2012年到2016年期间,我国挖机销量由十几万台降低不到5万余台,现在又达到30余万台,但对比欧洲的工程机械市场,他们虽然也有比较大幅度的波动,但波动幅度远远小于中国。

针对近期销售增幅的下滑,也有分析认为,这并不足以证明新一波调整周期的到来。一方面,由于疫情影响,2020年的开工时间整体延后,造成设备销售需求在后期集中释放,2021年二季度的同比增速被基数拖累;另一方面,今年上半年,钢材原材料价格持续高位运行,催动不少企业年内多次提价,从而对销售产生一定的影响。

需求端:海外市场蓝海依旧 国内市场大有可为

仔细观察近年来我国工程机械行业数据的变化,一大显著特征是,海外市场正日益成为新蓝海,国内国际双循环相互促进的新发展格局正逐步形成。

新华财经数据显示,2021年上半年,我国工程机械实现贸易顺差130.25亿美元,是上一轮景气高点2011年的9.11倍。2020年我国挖掘机出口量达3.47万台,是2013年的4.65倍,而同期国内销量增长2.79倍,出口增速明显快于内销。

目前,中联、三一和徐工的海外业务占比分别为5.89%、14.20%和8.26%,对比日本小松80%以上、美国卡特彼勒60%以上的海外业务占比,国内企业仍有较大提升空间,海外业务或将成为这些企业“拉平”周期的发力点。

“目前,中联重科的产品覆盖100余个国家和地区,在全球设立50多个常驻机构,并积极在‘一带一路’沿线国家布局。2015年,中联重科入驻中白工业园后建设的中联重科白俄罗斯基地,目前已正式运营投产。”中联重科海外公司常务副总经理李宾说,公司正积极调整优化全球产业布局和资源配置,打造海外业务新的增长极。

回看国内,工程机械市场依然大有潜力。2019年,中国挖掘机保有量152.6万台,约为美国的2.7倍,日本的2.3倍。中金公司认为,尽管从绝对量上看,中国挖掘机保有量显著高于美国和日本。但从人均、单位国土面积以及单位建筑业总产值的相对保有量比较来看,我国工程机械渗透率依然较低:2019年中国每百万人挖掘机保有量为1,090台,远低于日本和美国的5,154台和1,707台。

从长远来看,随着我国人口老龄化加剧,机器代人将成为大势所趋。国家统计局数据显示,2019年,我国建筑业城镇单位就业人数达2270万人,同比减少16.2%,自2013年的2922万人持续下降,而2019年建筑业城镇单位就业人员平均工资为6.56万元,同比增长8%,多年来持续上涨。业内人士预计,随着劳动力短缺和人力成本上升,将带来大量的工程机械需求。

从短期看,中央政治局二季度会议在对当前经济形势判断上删除了一季度会议提出的“稳增长压力较小的窗口期”,表明下半年我国经济增长面临不确定性,财政政策新增了“推动今年底明年初形成实物工作量”的表述。这被市场解读为利好未来大基建,特别是工程机械行业的预期。受此影响,8月2日开盘后,股价持续多月走弱的大基建板块突然发力,三一重工、中联重科先后涨停。

除此之外,装配式建筑的迅速发展给行业带来了新的红利。据达丰设备的预测,预计到2024年,装配式建筑的渗透率可以达到32.4%,相较于2019年的18.4%,接近翻番。

“中联重科已发展为全球最大的塔机制造商,市占率长期保持全球第一。”中联重科副总裁唐少芳说,装配式建筑涉及吊装大型建筑结构件,这将给行业带来需求,特别是增加大量中大型吨位塔机的需求。

供给端:多元化布局 智能化升级 数字化转型

从企业层面来看,多元化布局、智能化转型和数字化升级正成为业内龙头企业抵抗周期波动的普遍作法。

2001年起,山河智能切入航空领域,在飞机租赁、航空快运、无人机、轻型运动飞机等方面大展拳脚,开发了以山河SA60L轻型运动飞机为代表的多款填补国内空白的自主品牌通航产品;2011年,中联重科在业内率先布局农机产业,如今,农机和智慧农业板块已成为公司三大业务板块之一,2020年实现收入超过26亿元,同比增长67%。

“除了农业机械和智慧农业板块,高空作业机械在国内市场现在正处于快速发展期,基于中联重科此前积累的技术、管理和资源优势,公司高空作业机械板块发展迅速。”据中联重科董秘杨笃志介绍,除了农机、高机、挖机等为代表的机械板块,以特种干混砂浆为代表的新材料板块也有望给中联重科拓展新的盈利空间。

或许是经历了行业低谷的阵痛,这些工程机械龙头企业在回归高盈利后将稳健经营摆在了重要位置。据了解,目前中联、三一等龙头企业未通过降低信用门槛来透支需求,总体业务质量明显优于此前。

如今,智能化、数字化、网络化、轻量化正赋能工程机械不断拓展应用领域。在上海自由贸易试验区临港新片区的三一重工生产车间,每条生产线平均7分钟就有一台挖掘机下线;在长沙高新区,总占地面积超一万亩的中联智慧产业城已进入“边建设边投产”的阶段,通过建设超过7个全球领先的灯塔工厂,300余条智能产线,全域覆盖5G、首创行业20条“黑灯产线”,最终可实现产品合格率100%,生产周期缩短55%,每6分钟下线一台挖掘机;在中联重科工业互联网平台上,连接着全国各地的各类工程机械设备45万余台,通过数据实时传送,可在线了解到每台设备的实时状态和开工率情况,成为反映国家经济运行的“晴雨表”。

近年来,国内工程机械国产品牌市场占有率不断提升,以销量占比最大的挖掘机为例,国产品牌市占率从2007年的16%已提升至目前的69%。经历了周期洗礼的中国工程机械,正通过产品和服务的不断升级实现长期可持续发展。不少研究者判断,在稳中求进工作总基调下,我国工程机械行业的去周期化将成为长期趋势,行业的马太效应也将愈发明显。

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

(来源于新华财经)

期待你的精彩评论