工程机械业或迎量价齐升局面 投资机遇在哪里?

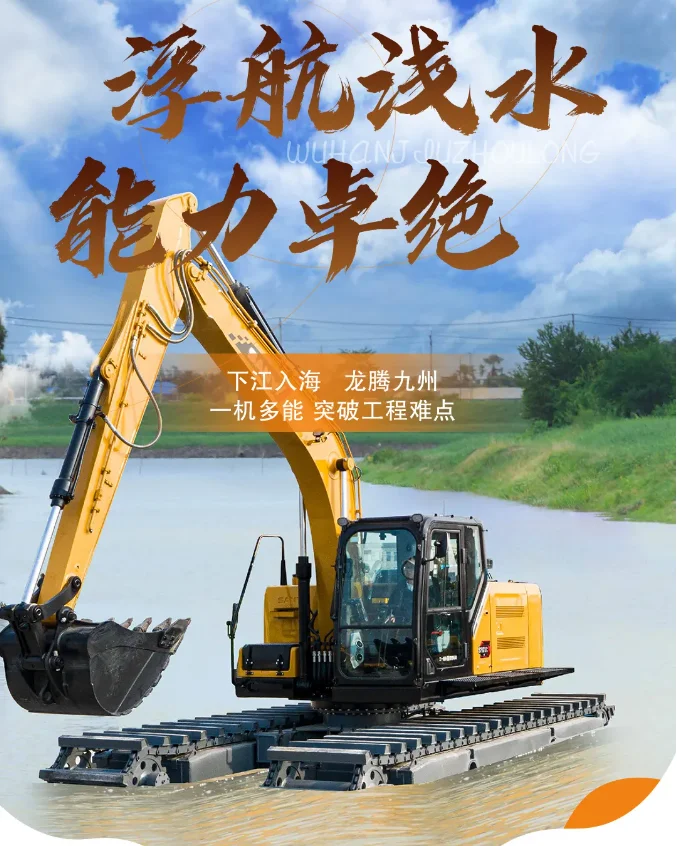

根据工程机械协会统计,2017 年 12 月销售各类挖掘机械 14005 台,同比涨幅 102.6%,2017 年共销售各类挖掘机械 140303 台,同比涨幅 99.5%。需求恢复至历史高峰2011年销量17.8万台的75%左右,也为历史第二高水平。 除了销量之外,工程机械的价格似乎也要迎来转机。作为工程机械领域的明星产品,挖掘机市场已经多年没有涨价的说法了。去库存、价格促销才是厂商和代理

根据工程机械协会统计,2017 年 12 月销售各类挖掘机械 14005 台,同比涨幅 102.6%,2017 年共销售各类挖掘机械 140303 台,同比涨幅 99.5%。需求恢复至历史高峰2011年销量17.8万台的75%左右,也为历史第二高水平。

除了销量之外,工程机械的价格似乎也要迎来转机。作为工程机械领域的明星产品,挖掘机市场已经多年没有涨价的说法了。去库存、价格促销才是厂商和代理商们习惯的做法。这种情况即将改变。2018年将是挖掘机等工程机械产品价格“开涨”的一年。

2017 年 9 月开始厂家纷纷上调装载机价格,今年 1 月,小松对其全品类挖机价格进行上调,近日又传出混凝土机械价格的上调。工程机械零部件如液压件价格也进行了上调。从成本来说,工程机械涨价是受国家环保政策、劳动力、原材料价格上涨导致的生产成本上涨的反应。从需求端来说,2018 年为响应精准扶贫政策,用于补短板、惠民生、增后劲的大量基础设施上马,对工程机械产品新增销售有所支撑。从设备更新角度来讲,挖掘机寿命大约在 8-10 年,目前市场上更新的大多为 2011 年以前的机器,且市场上精品二手机在 2017 年基本消耗完毕,2018 年更新需求依旧旺盛。

业内人士预计,2018年,挖掘机市场将“量价齐涨”,预计1月销量增速或达200%,全年增速将达到20%。

据中国证券网报道,作为市场占有率最高的公司,三一重工对涨价的表态更加谨慎。目前该公司尚未发布正式的涨价文件。但是公司内部也发出了涨价的信号。三一重工的人士表示,2017年钢价涨幅较高。钢企一直是工程机械行业最核心的供应商。这也预示着,工程机械设备将掀起一轮“涨价潮”。因此三一重工人士建议:“年后有购买计划的用户,不妨采用预订或者提前购买的形式,避开本次涨价潮。”

板块前景并不悲观

首先,如前文所述,工程机械类产品很可能出现量价齐升的场面。

其次,从新开工计划总投资和固定资产投资到位资金等投资先行指标看,增长在逐月加快,今年基建投资仍有望保持快速增长。受基建投资增长推动以及朱格拉周期驱动下产品替换需求,同时叠加海单纯从存量更新来看,需求空间依然较乐观。而对于增速下行的房地产开工方面,近期来看仍会承受较大的压力,但是主流房企库存仍是相对不足的,叠加政府年末供地放量,短期土地成交或将延续高位,为之后的投资和开工提供支撑。

新开工项目计划总投资额(截止日期2017年11月)

再次,存量更新期也不会那么快过去。上一波工程机械行业规模迅速发展时期是从2007年至2011年,当时的基建热潮在2011年达到了顶峰,以挖掘机设备为例进行计算,国外产品更新周期约8-9年,国内产品更新周期约6年,更新需求的顶峰应该是在2015-2019年之间,因此存量更新需求的基础仍在。

最后,规模效应和产品提价预期下,企业盈利能力正逐步提升。2017年三季度以来,传统机械行业的营业收入为近十年新高,规模效应开始体现,行业毛利率水平持续攀升。再加上原材料成本的逐步稳定,和产品提价的预期,企业净利率水平有望进一步提升。

观点

“此次小松挖掘机提价是挖掘机行业持续向好的信号。”中泰证券分析师王华君认为,在行业开工、销售较旺的时期,其他主流厂商跟进概率较大。如果此次小松涨价引发其他工程机械龙头厂家跟进,挖掘机行业平均毛利率将得到明显提升,工程机械龙头企业2018年盈利能力有望进一步改善。

根据民生证券刘振宇的测算,2018 年房地产投资增速约为5%-6%,基建投资增速约15%。根据各省对“十三五”期间高速公路建设的规划,预计全国将新增通车里程近5 万公里,2020 年高速公路通车里程或可突破17 万公里,年复合增速将保持在6.4%以上。受益于下游公路建设、铁路建设需求的增加,挖掘机等工程机械产品需求继续回暖,在下游供货依然紧张的情形下,挖掘机行业有望迎来量价齐升格局,带动整个工程机械产品销量延续高增长趋势。

期待你的精彩评论