2012年出境并购宣布交易规模创近6年新高

根据投中集团统计显示,2007年至今的6年中,我国并购市场整体表现较为活跃,交易规模由2007年770.74亿美元增至2011年1542.5亿美元,复合增长率达10.44%。其中,2012年初至今出境并购宣布交易规模达到近6年的最高值930.9亿美元。 投中集团认为,欧债危机蔓延、境外企业估值偏低、股东出售意愿增强给国内企业出境并购带来良好契机,与此同时,国内庞大的消费市场以及人口红利拉动下,外资

根据投中集团统计显示,2007年至今的6年中,我国并购市场整体表现较为活跃,交易规模由2007年770.74亿美元增至2011年1542.5亿美元,复合增长率达10.44%。其中,2012年初至今出境并购宣布交易规模达到近6年的最高值930.9亿美元。

投中集团认为,欧债危机蔓延、境外企业估值偏低、股东出售意愿增强给国内企业出境并购带来良好契机,与此同时,国内庞大的消费市场以及人口红利拉动下,外资企业陆续对境内消费品及服务领域展开投资。

出境并购宣布交易规模创6年新高

根据投中集团统计显示,2007年至今,中国出境并购宣布交易规模由2007年135.81亿美元升至2012年的930.93亿美元,复合增长率达39%,交易宣布案例数量由2007年107起升至2012年的208起,复合增长率达14%。尤其2012年初至今,再次刷新了中企出境并购宣布交易规模,达到近6年最高值930.9亿美元,平均单笔交易完成规模也达到6亿美元高值。

投中集团分析师万格认为,一方面欧债危机带来的欧元区经济持续低迷,企业普遍估值偏低濒临破产,股东出售意愿强烈,对中企出海是个好机遇,另一方面,国内经济高速发展的背后对能源、淳熟的制造技术需求骤增,利用外资企业在当地广泛的渠道分布来拓展国际市场,以及完善国内产业链、提升企业利润空间等,都成为国内企业出境主要原因。

今年国内重大出境并购宣布交易中,能源行业和机械制造业无疑是一个亮点。2012年至今中国企业出境并购完成案例数量共134起,能源及矿业以36起案例占比27%居行业之首,制造业、IT分别以25起、11起案例占比19%、8%分居二三位。2012年初至今中国企业出境并购完成交易规模234.22亿美元,行业分布主要集中于能源行业和制造业,两行业累计占比达83%。其中能源及矿业涉及规模147.04亿美元,占比63%,制造业出境规模分别为47.61亿美元占比20%。

能源方面,今年6月,中石化和中海油拟140亿英镑收购英国石油公司(BP)持有的俄罗斯第三大石油开发商俄罗斯能源合资公司秋明BP(TNK-BP)的半数股权;7月24日,中石化宣布已同意斥资15亿美元收购加拿大塔里斯曼能源英国分公司49%权益,逐渐展现出国内能源公司在走出国门展开收购的同时,不再满足于某一区域的能源开采权,而是转向对公司整体收购的趋势。7月23日,中海油宣布以151亿美元现金收购加拿大全球性能源公司尼克森全部流通股及43亿美元债务,该交易有望成为其史上最大一笔现金收购案。

今年初至今,工程机械行业涌现一批出境并购潮,一些老牌且在国际上极具技术和渠道实力的德国、意大利企业走入国内企业视野,对其全球领先技术的垂涎成为国内企业出海的主要目的。

1月底,三一重工(600031.SH)联合中信基金3.6亿欧元收购德国混凝土机械巨头普茨迈斯特公司全部股权,成为2008年中联重科(00157.SZ)联合弘毅、高盛、曼达林三家PE基金参与收购意大利CIFA全部股权后的又一经典案例。国内工程机械第三大巨头徐工集团也不甘示弱,7月底成功将德国混凝土机械设备制造商施维英公司52%股权收入囊中,至此,国内三大工程机械巨头大手笔出境交易纷纷落下帷幕。

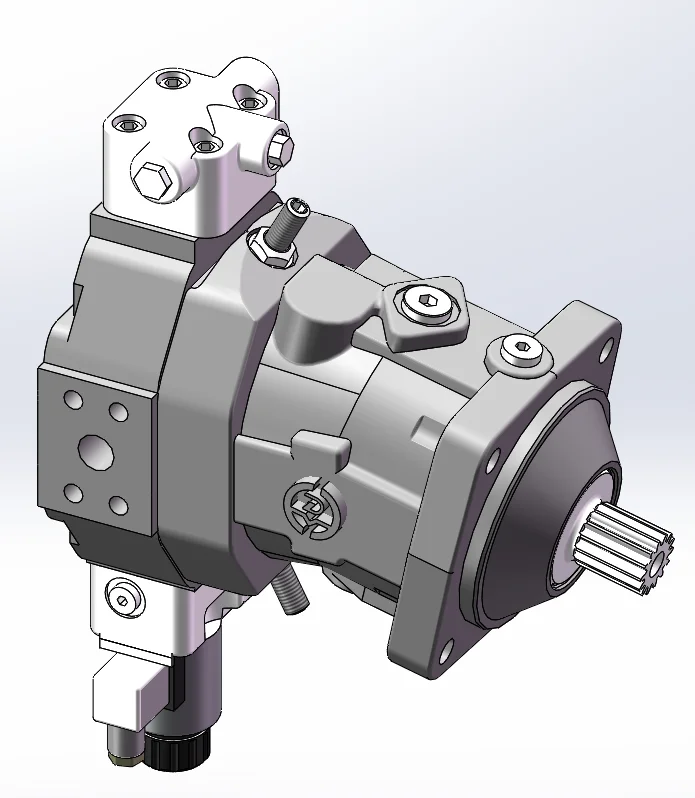

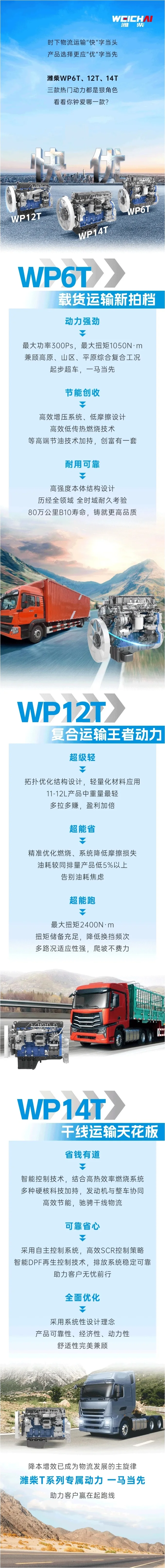

另外,国内发动机巨头山东重工集团旗下潍柴动力,继去年成功购得全球最大豪华游艇制造商意大利法拉帝公司后,今年9月以7.38亿欧元从私募股权机构高盛和KKR手中收购德国工业叉车巨头凯傲集团25%股权(2006年高盛联合KKR将凯傲集团全部股权收购),其中4.67亿欧元将通过增资形式收购凯傲25%股份,2.71亿欧元收购凯傲下属林德液压业务70%股份。液压控制系统技术是我国装备制造企业在发展过程中遇到的突出问题,交易完成后有望改善国内液压高端产品依赖进口获得的尴尬局面。

从出境完成交易规模来看,中企出境并购整体呈现增长态势,从2007年44.63亿美元增长至2012年234.22亿美元,增长幅度达425%,其中2010年达到最高值709.06亿美元,2010年长江基建91亿美元收购英国电网EDF Energy、吉利收购瑞典汽车沃尔沃等交易使得当年中国企业并购交易完成规模达到近6年来最高值。

入境并购集中于消费服务领域

根据投中集团统计,外资企业自2008年开始入境交易明显增长,交易规模自2008年17.6亿美元增至2011年88.1亿美元,交易案例数量也激增至2011年的153起,2012年至今外资企业入境交易规模达59.1亿美元,交易数量为60起。

从具体案例来看,外资企业入境并购交易还是较多的集中在消费和服务领域:今年初港交所上市餐饮企业小肥羊被百胜集团收购后私有化退市,丹麦乳制品企业爱氏晨曦22亿港元入股蒙牛乳业获得其5.9%股份,外资酒业分销巨头帝亚吉欧63.18亿美元收购四川水井坊 (60.29%股权收购,试图打开国内酒类销售渠道。国内庞大的消费市场,以及尚未形成竞争格局的四线城市、农村市场消费增长潜力,是外资企业觊觎国内市场的重要因素,预计在国内人口红利的拉动下,未来2-3年内消费及服务领域入境并购交易仍会呈现增长态势。

另外,有两笔来自互联网领域的入境并购交易,也与消费品领域相关:美国梅西百货1500万美元收购国内奢侈品电子商务网站佳品网、美国零售超市巨头沃尔玛入境控股收购中国最大的网络超市1号店。通过与线上企业的紧密结合来分享国内消费品市场份额成为外资企业入境交易的另一个主要因素。

期待你的精彩评论